케이옥션 공모주 청약 일정 및 주가 전망

- 주식/한국주식

- 2022. 1. 11.

1. 케이옥션 회사 개요

K-Office 를 통해 미술품 경매와 판매에 압도적인 경쟁력을 보유한 업체

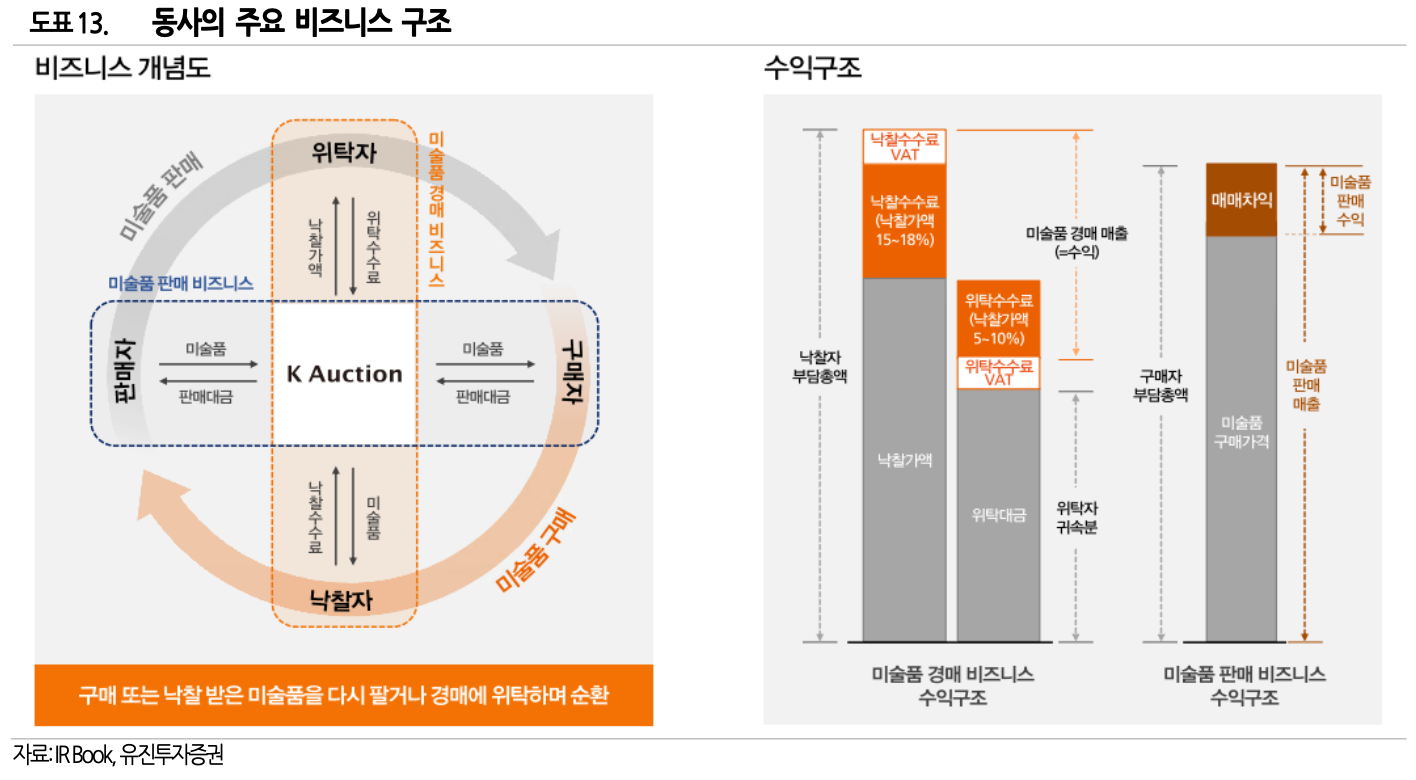

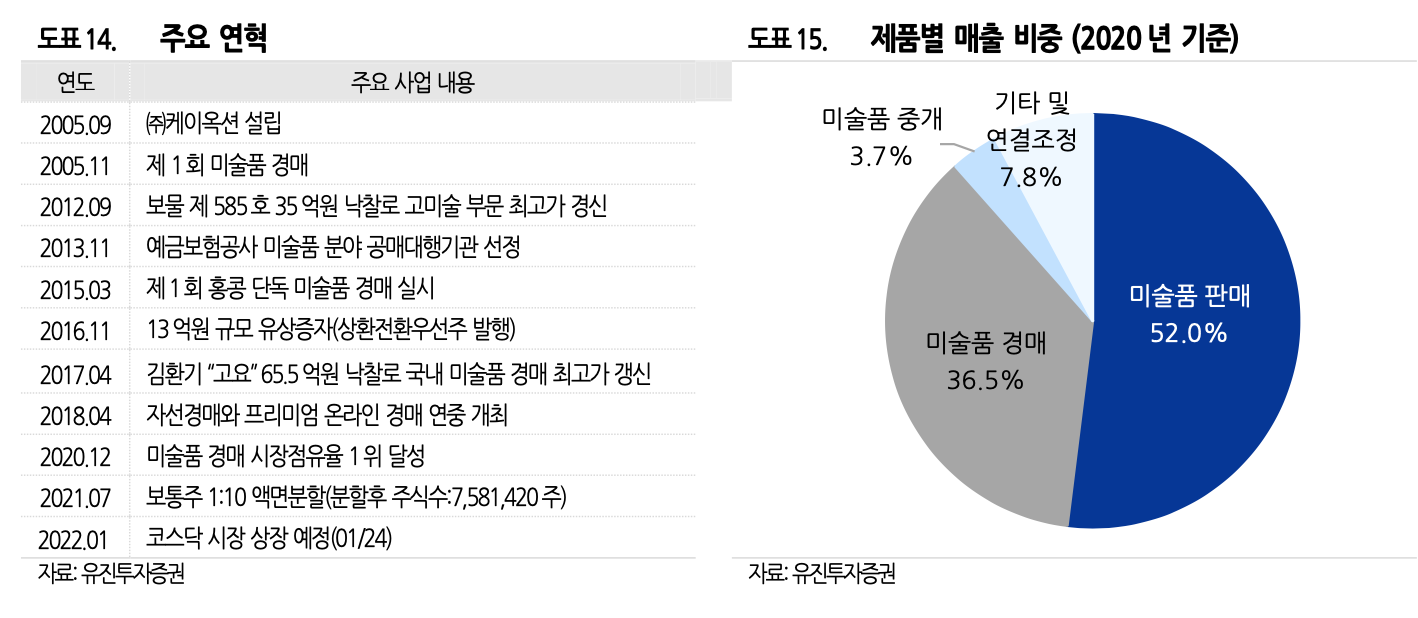

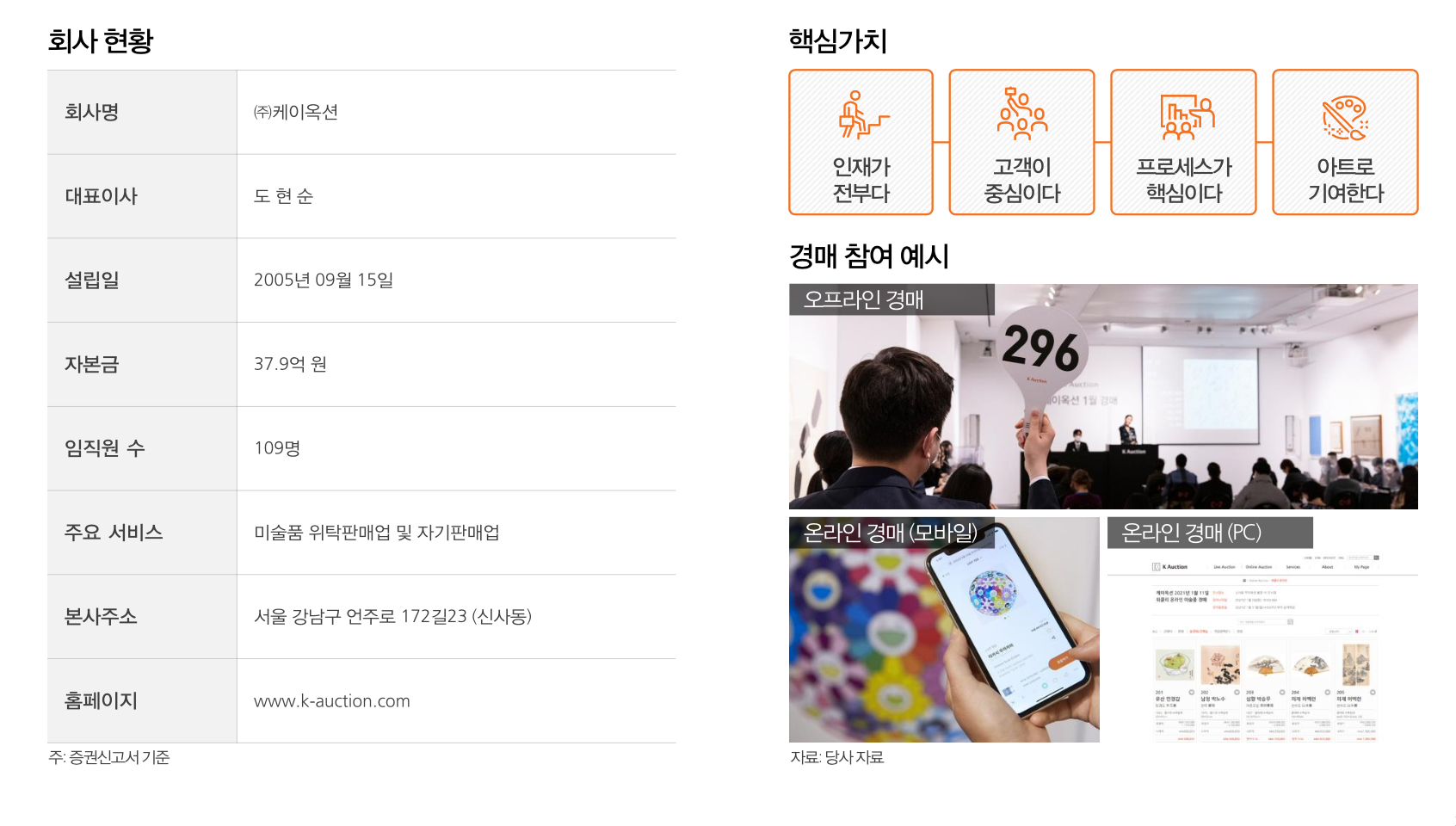

2005년 케이옥션 법인 설립. 동사는 미술품 경매를 통해 낙찰자와 위탁자를 중개하는 경매사 업, 판매사업을 영위 중. 업계 최초로 미술품 유통관리 표준화 플랫폼인 “K-Office” 구축을 통 해 경매 효율화를 시현함.

K-Office 도입 이후 온라인 경매 매출 등이 급격히 성장하며 2020 년 기준 시장 점유율 1 위 기록. 최근에는 자회사를 통해 신작 작가 개발 등 종합 매니지먼트로 사업 다각화를 추진 중. 동사는 2022 년 1 월 24 일 코스닥 시장에 신규 상장 예정.

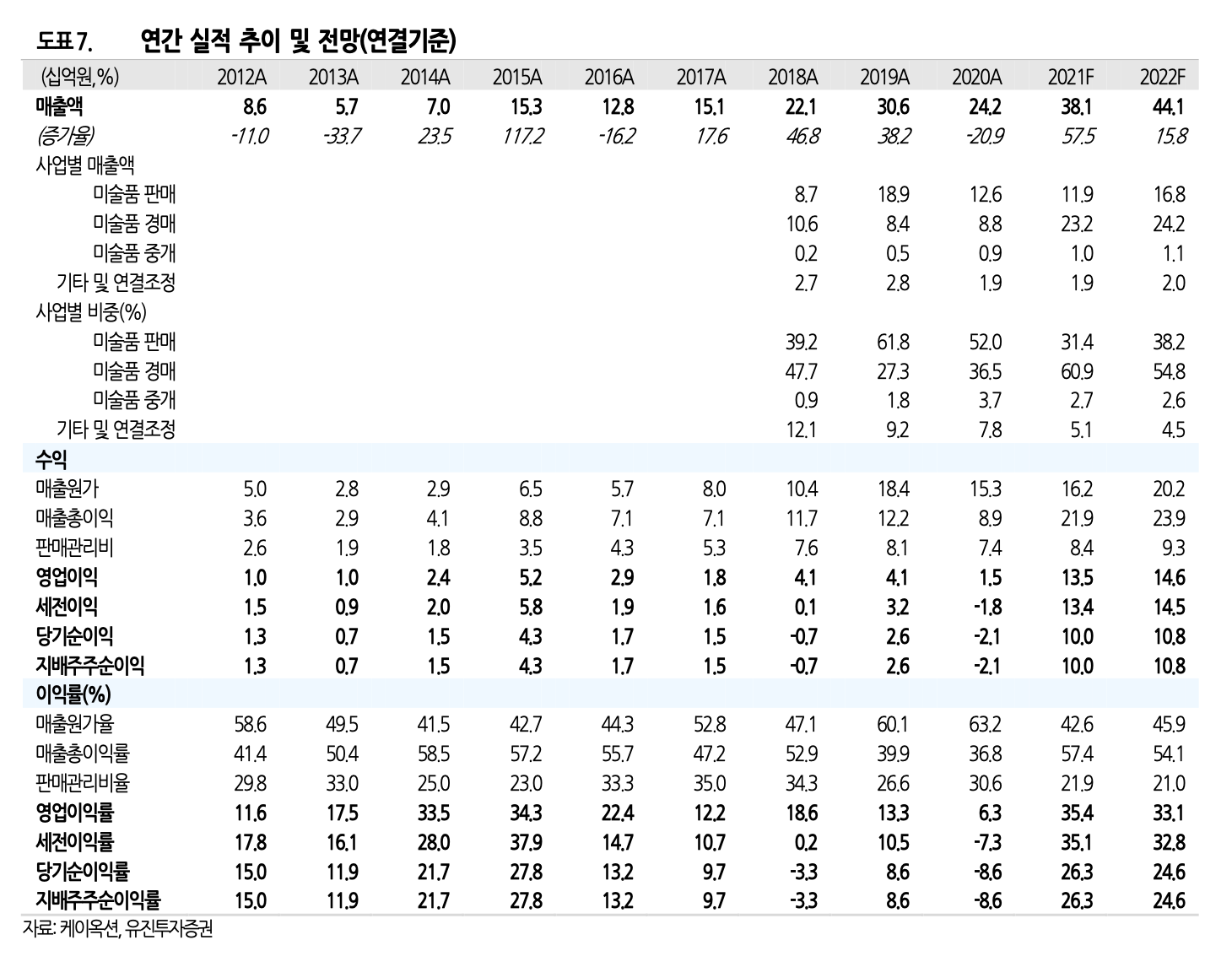

제품별 매출비중(2020 년 연결기준)은 미술품 판매 52.0%, 미술품 경매 36.5%, 미술품 중 개 3.7%, 기타 및 연결조정 7.8% 차지.

공모 후 주주 비중은 최대주주 등 50.7%, 전문투자자 12.4%, 기타주주 16.7%, 우리사주조 합 3.6%, 상장주선인 2.2%, 공모주주 14.4%

2. 케이옥션 공모개요 및 일정, 보호예수 현황

1. 케이옥션 공모 청약일 : 2022.1.12(수)~2022.01.13(목)

2. 케이옥션 공모 청약 주관사 : 신영증권 (★ 신영증권 단독 ★)

3. 케이옥션 확정 공모가 : 20,000원 (케이옥션 최소균등배정을 예상 증거금 100,000원)

4. 케이옥션 청약 수수료 : 신영증권 청약수수료 2,000원

5. 케이옥션 청약 환불일 : 2022. 01.17일(월)

6. 케이옥션 상장일 : 2022.01.24일(월)

7. 케이옥션 상장 후 예상 시가총액 : 1,782억원

케이옥션의 유통가능 주식물량은 상장당일 전체물량의 21.44%이며 타 종목 대비 상장대비 유통가능 주식수가 준수해 주가흐름의 변동성이 적을것으로 예측된다.

3. 케이옥션 수요예측 결과

케이옥션 수요예측 결과 총 1,745곳의 기관투자자가 참여하여 상당히 높은 수요예측 경쟁률인 1637.86 : 1을 기록했다. 케이옥션은 희망공모가액 밴드 최상단인 20,000원으로 결정되었는데 20,000원 이상의 가격을 쓴 기관 비율이 94%에 달했다.

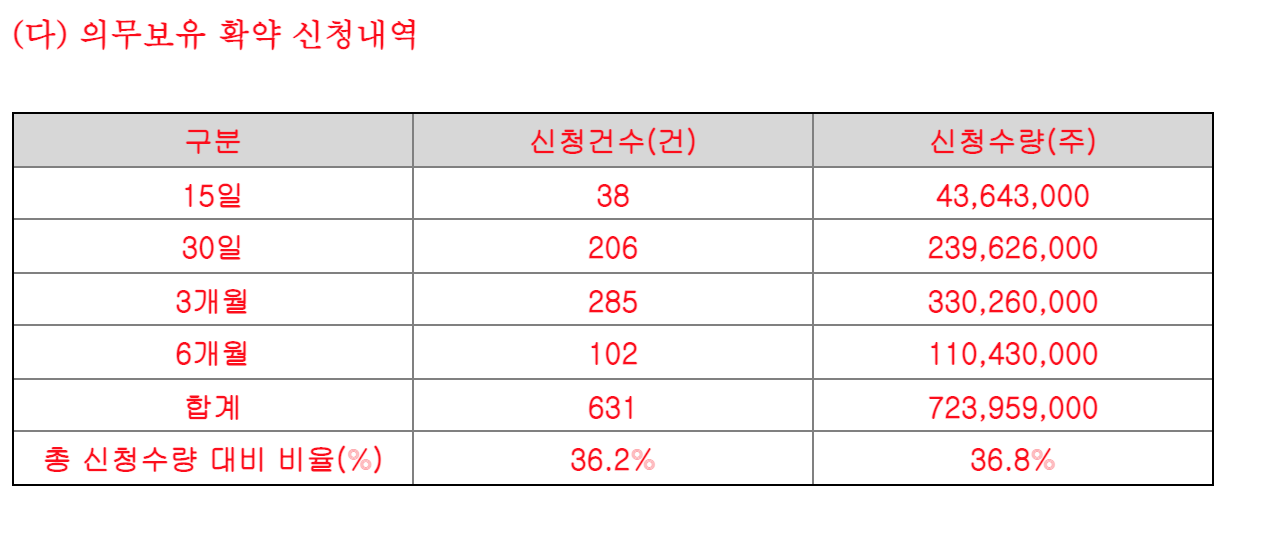

또한, 케이옥션의 보호예수 건구 또한 631건 중 36.2% 비율로 준수해 수요예측 결과로 케이옥션 주가 흐름을 전망했을때 케이옥션 공모청약 참가를 통해 수익을 얻을 가능성이 높아 보인다.

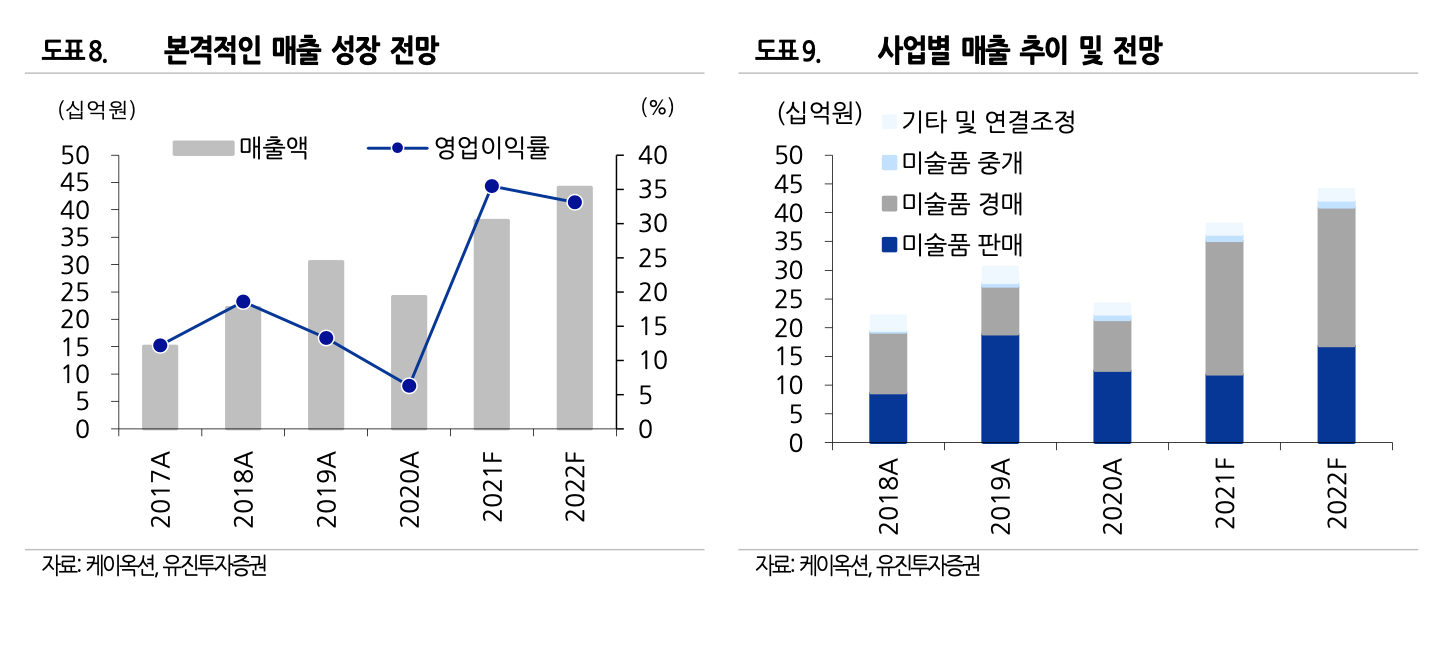

4. 케이옥션 실적 추이 및 전망

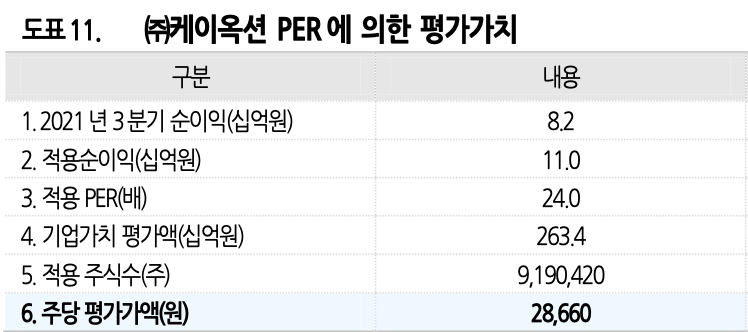

5. 케이옥션 Valuation

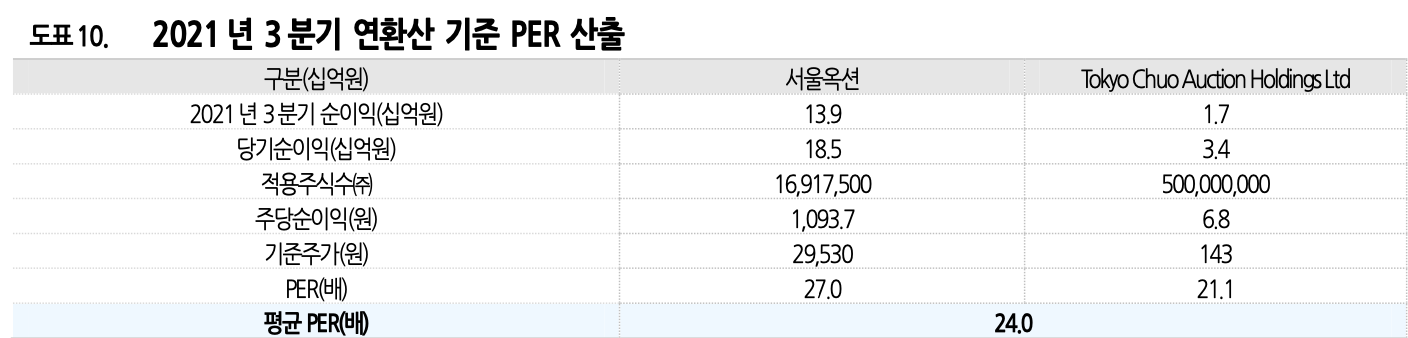

가) 케이옥션 유사기업 PER 산출

나) 케이옥션 주당 평가가액 산출

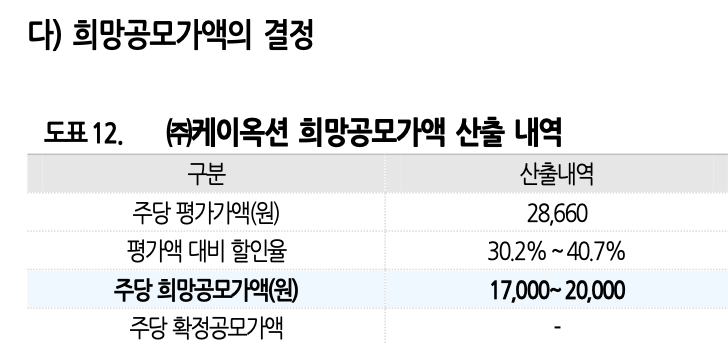

다) 케이옥션 희망공모가액의 결정

라) 케이옥션 장외가

케이옥션 장외가는 매도자의 경우 31,000원 에서 35,000원 사이의 가격을 희망하고 있고 매수자의 경우 26,500원 선의 가격을 원하고 있다.

6. 케이옥션 투자 포인트

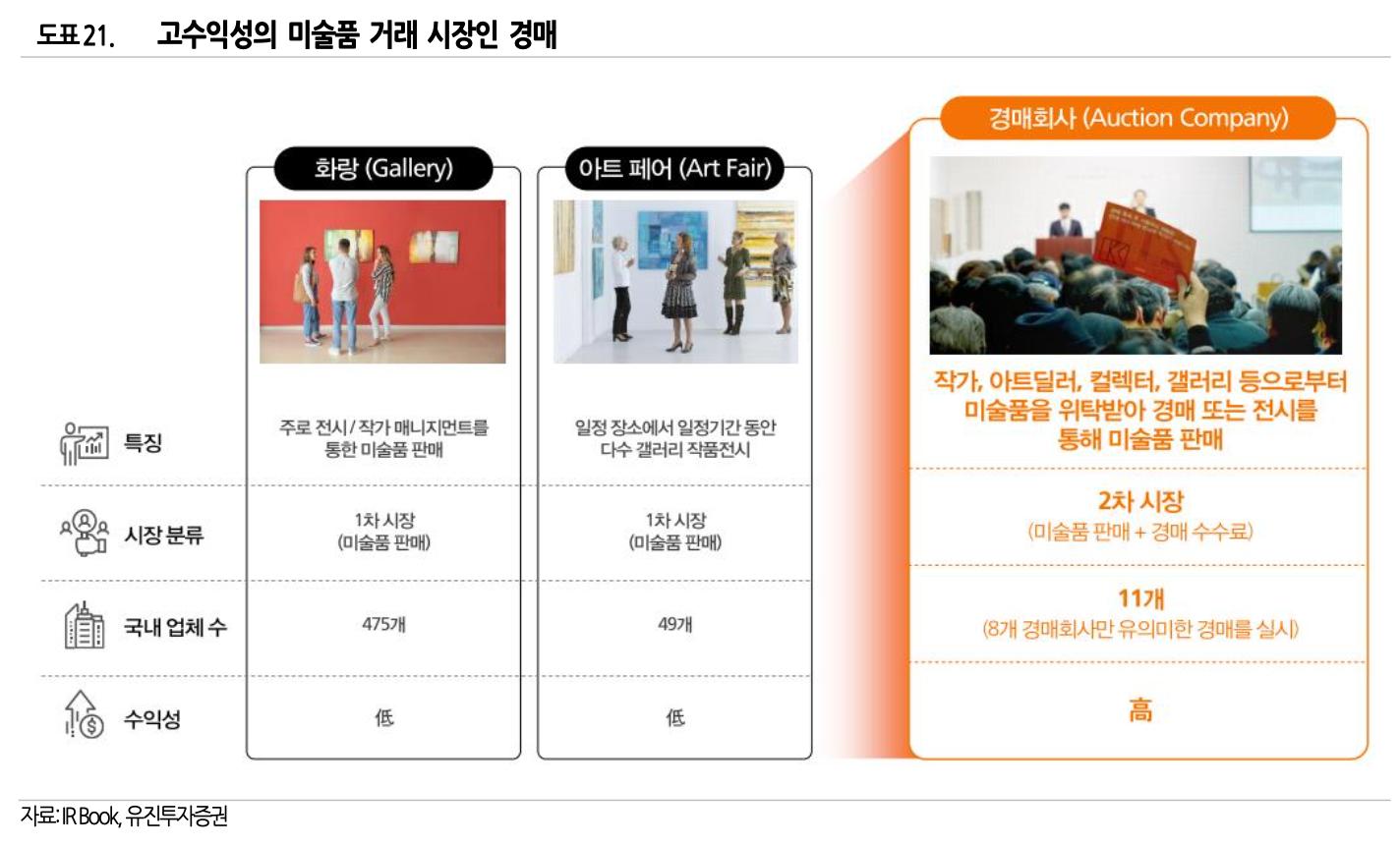

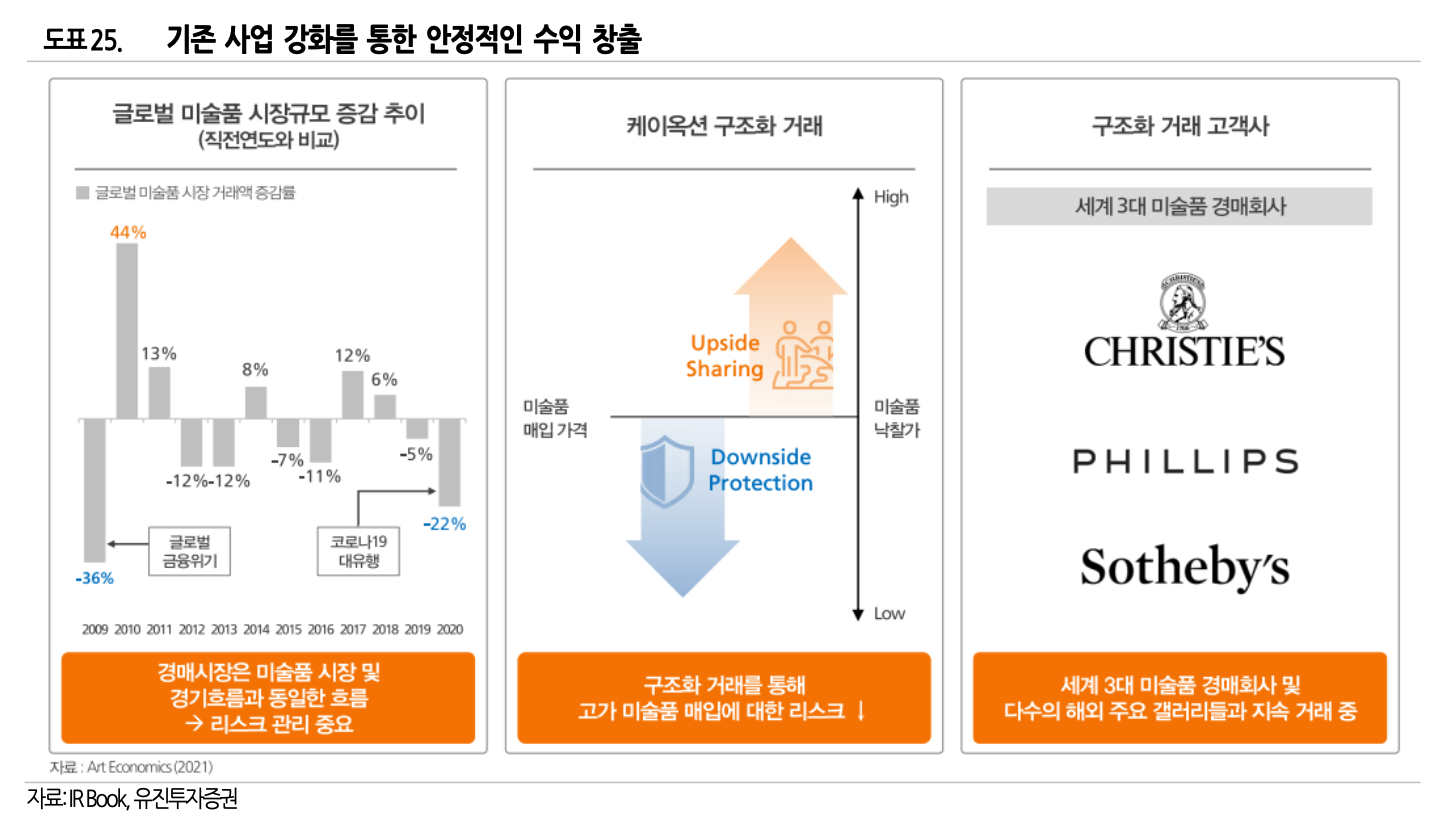

1) 미술품 경매 및 판매 등을 통한 안정적인 성장 전망

국내 시장을 서울옥션과 함께 경매시 장의 90%이상을 점유한 가운데, 미술품 경매/중개 시장에서 안정적인 성장을 지속할 것으로 전망함.

1. 업계 최초 미술품 종합관리시스템(K-Office)을 구축, 온라인 경매 점유율을 확보하 여 2020 년 국내 경매시장점유율 1 위를 달성함.

2. 특히 메이저 경매(매 4~6 주), 프리미엄 온라인 경매(격주), 위클리 온라인 경매 등의 다양한 경매 플랫폼 운영을 통해 고객 다변화 및 신규 거래고객을 지속적으로 확대하고 있음. 최근 온라인 고객 및 오프라인 고객이 연평균 (2013~2020) 각각 59%, 17% 증가하며 거래 고객이 연평균 32% 증가함.

3. 이러한 가운 데 수수료율은 오프라인 경매 16.1%(2021 년 3 분기 누적 기준) 대를 유지하고, 온라인 경매 는 상승세를 보이며 25.1%(2021 년 3 분기 누적 기준)를 달성, 수익성 개선에 긍정적.

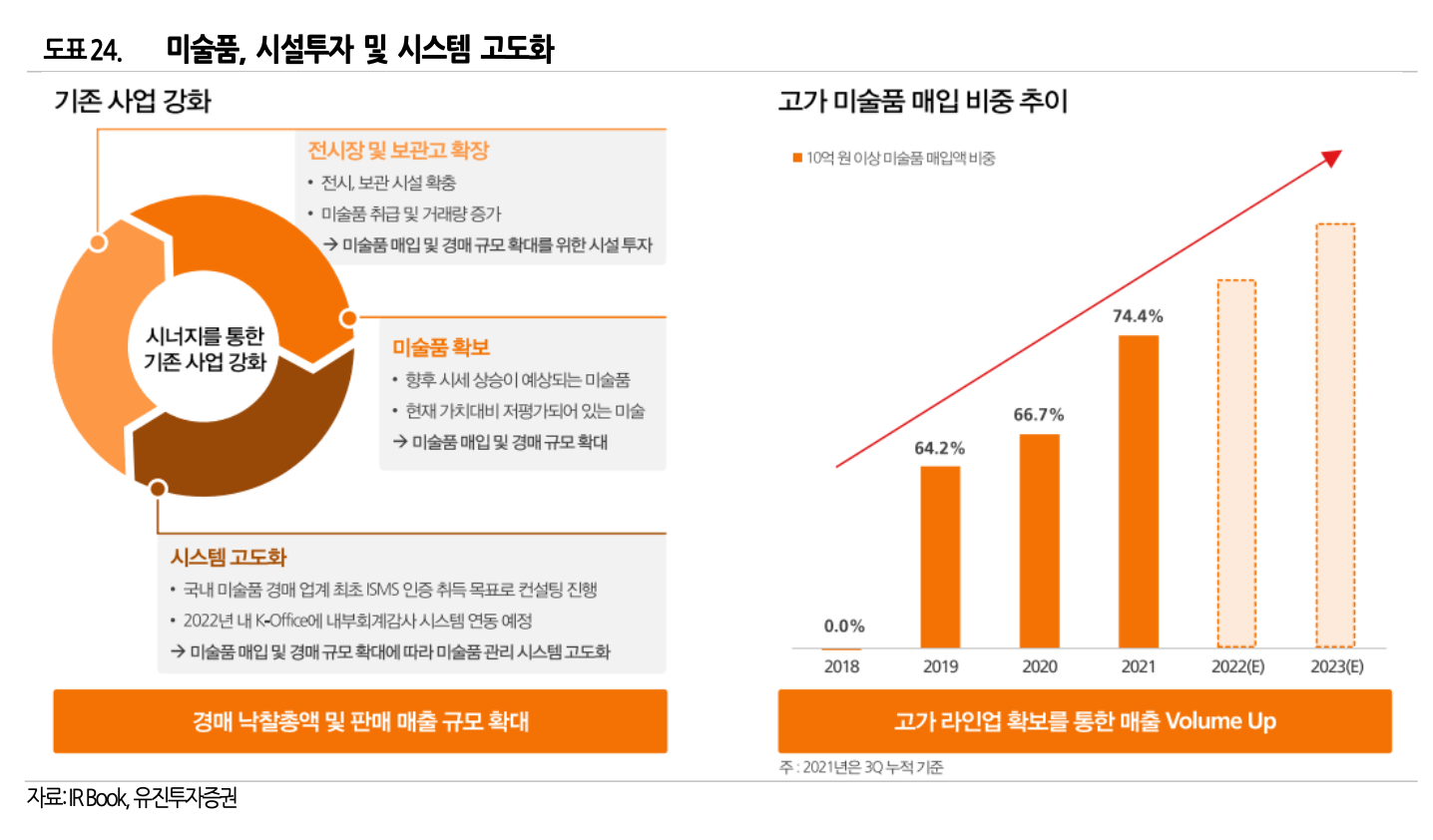

2) 공모 자금을 통한 외형성장 기대

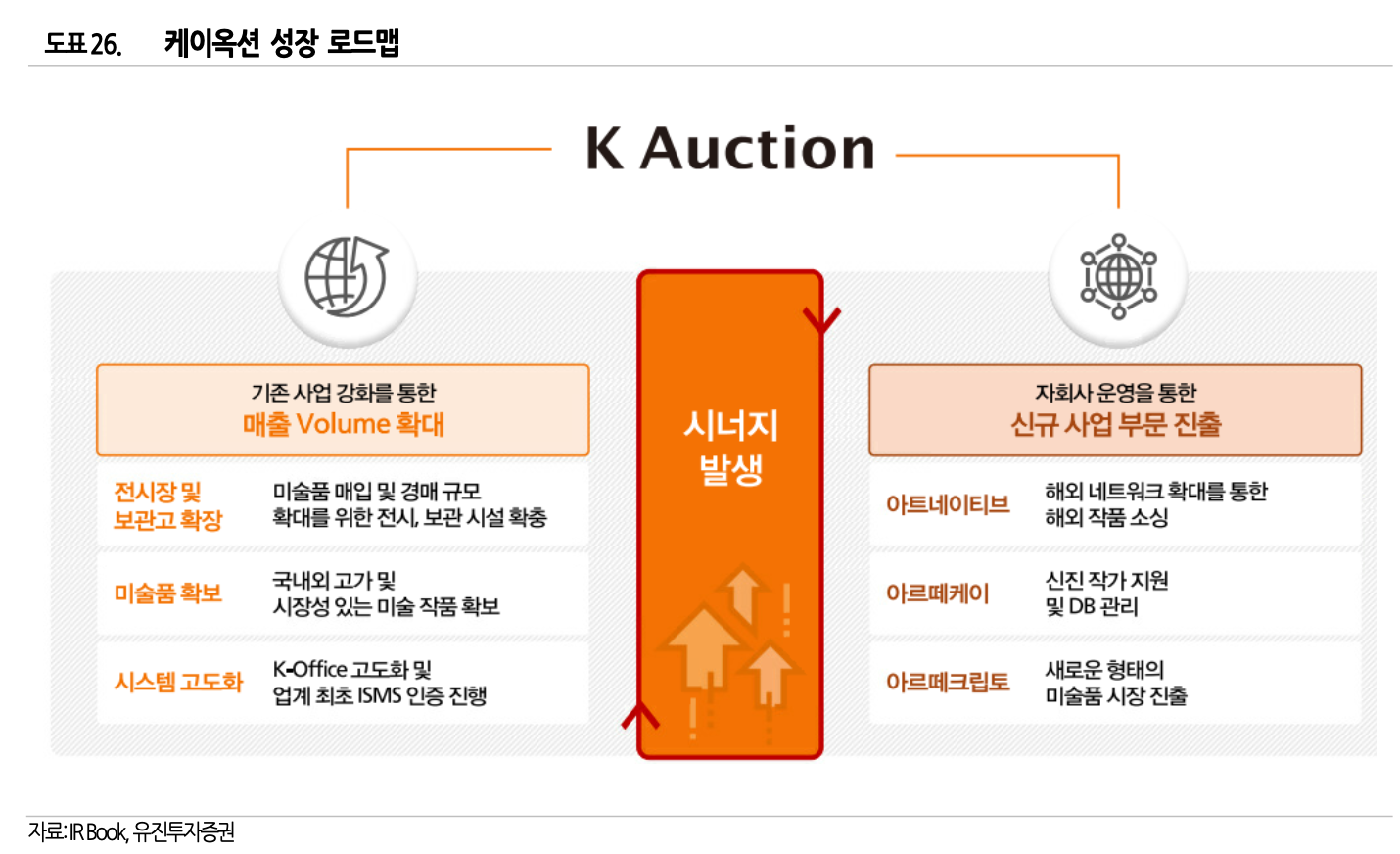

상장 공모 금액을 통해 기존 사업을 강화하고 외형 성장을 추진예정임.

1. 신규 전시장 및 보관고 확장:미술품 매입 및 경매 규모 확대를 위한 시설 투자로 미술품 취급 및 거래량 증가 기대 .

2. 국내 외 고가미술품 매입을 통한 미술품 판매 규모 확대.

3. 미술품 관리시스템 고도화를 통한 국내 미술품 경매업체 최초 ISMS 인증 취득 목표

3) 자회사를 통한 신규사업 진출도 긍정적임

1. 아트네이티브(지분 100%): 해외 네트워크 확대를 통한 해외 주요 미술품 소싱 및 거래 추진.

2. 아르떼케이(지분 100%) : 신진 작가 개발 활동 및 종합적 작가 지원.

3. 아르떼크립토: 새로운 형태의 미술품 시장 진출

7. 케이옥션 공모참여 및 투자여부 판단

국내 미술품 경매시장 점유율 1위

케이옥션(K-Auction)은 미술품의 경매(중개)와 판매를 주요 사업으로 영위 하는 미술품 위탁판매 및 자기판매 전문 기업이다. '05년 설립, '06년 업계 최초 온라인 미술품 경매, '15년 미술품 종합 관리 시스템(K-Office) 구축/도입 등 다양한 미술품 거래 플랫폼 운영을 통해 고객다변화 및 신규거래 고객을 지속 확보하고 있다.

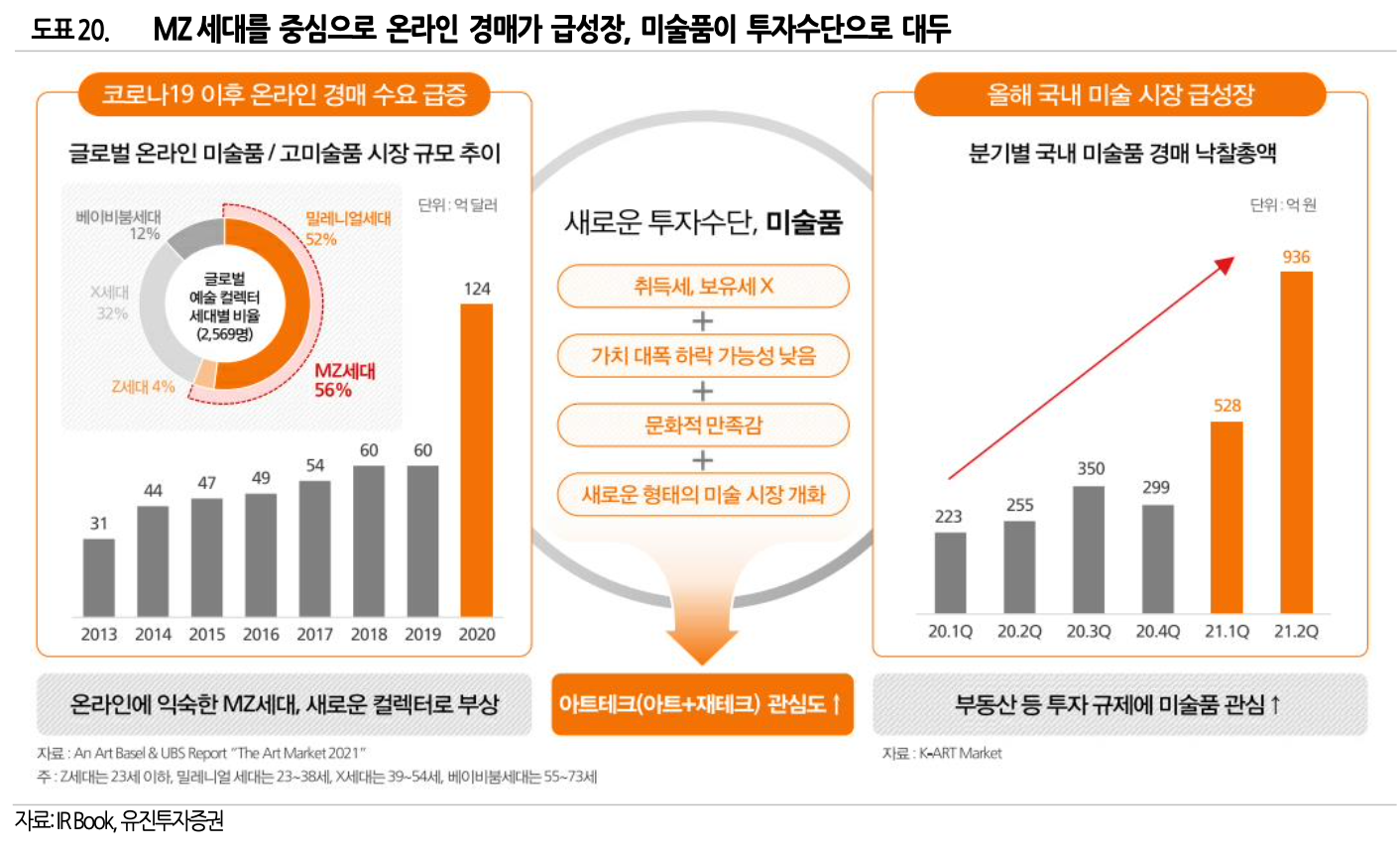

경매 시장 확대와 실질적 과점 구조로 상장 후 지속 성장 전망

국내 미술품 경매 시장은 '20년 낙찰총액 1,139억원에서 '21년 11월 누적 2,968억원으로 급증했다 . 더욱이 MZ세대를 중심으로 온라인 경매가 확대되며 전세계적인 시장 확대가 이어지고 있다.

또한 미술품 확보 및 물류/ 유통에 진입장벽으로 국내 약 10개 경매사만 운용 중이고, 케이옥션을 포함한 상위 2개사의 점유율이 80%를 넘는 실질적 과점 시장이라 할 수 있다. 압도적인 온라인 경매 시장의 입지, 경매 수수료 매출의 지속 증가와 수익성 확대, 코스닥 상장을 통한 시설 및 운용자금 확대 등 안정적인 성장 추세가 이어질것으로 전망된다.

케이옥션 2021년 기준 PER 15.1~17.8배로 동종업체 대비 할인된 수준

케이옥션은 공모 희망가(밴드: 17,000 ~ 20,000 원)는 2021 년 예상 EPS(1,125 원) 적용 PER 15.1 ~ 17.8 배로, 국내외 유사업체 (서울옥션, Tokyo Chuo Auction Holdings)의 3 분기 누적 실적 연환산 기준 평균 PER 24.0 배 대비 25.9% ~ 37.0% 할인된 수준이다.

상장 후 유통가능 물량은 전체 주식수의 21.4%(191 만주)로 많지 않은 수준이라 미술품 경매시장의 성장을 긍정적으로 평가하는 투자자들은 적극적으로 공모주청약에 참여하는게 좋아보인다.

NOTICE) 위 자료는 투자 판단을 돕기 위한 단순 참고 자료이며 투자의 최종 판단 및 손실 책임은 본인에게 있음을 알려드립니다.

출처 : 케이옥션 , 유진투자증권 , 흥국증권