티이엠씨 공모주 수요예측 결과 및 주가 전망

- 주식/한국주식

- 2023. 1. 10.

1. 티이엠씨 회사 개요

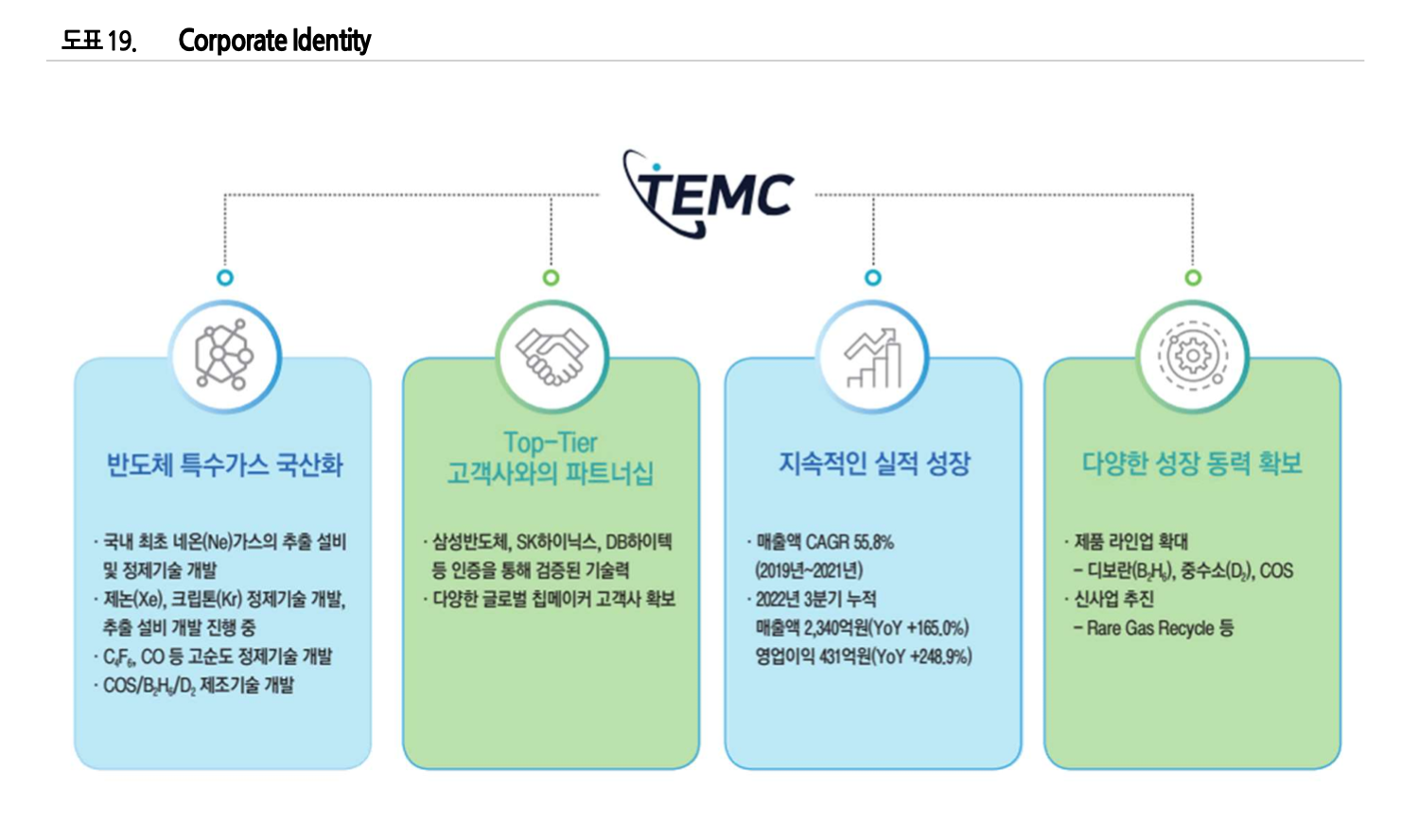

반도체 공정용 특수가스 국산화 전문업체로, 글로벌 고객사 다변화 추진 중

2015년 티이엠씨㈜ 법인 설립. 반도체용 특수가스를 국산화하여 생산, 판매하는 업체. 국내 최초 네온(Ne) 가스의 추출 설비 및 정제 기술 개발. 제노(Xe), 크립토(Kr) 정제기술 개발, 추 출 설비 개발 진행 중. C4F6, CO 등 고순도 정제기술 개발. COS, 디보란(B2H6), 중수소(D2) 등 제조기술 개발. 삼성반도체, SK 하이닉스, DB 하이텍 등은 물론 TSMC, Intel, Kioxis 등 다양한 칩메이커 고객사를 확보함.

티이엠씨는 코스닥 시장 상장요건 중 기술성장기업(기술특례상장, 소재·부품 전문기업에 대한 상장지원)으로써 1 월 19일에 코스닥 시장에 신규 상장 예정임. 매출비중(2021 년 연결 기준)은 제품 매출 73.4%, 상품 매출 26.6%. 고객사향 비중은 삼성 향 40%, SK 하이닉스향 40%, 기타 글로벌 20% 수준임 공모 후 주주 비중은 최대주주 및 특수관계인 31.4%, 벤처금융 등 42.9%, 개인주주 1.4%, 기타주주 4.2%, 상장주선인 0.3%, 공모주주(우리사주) 0.7%, 공모주주(기관+일반) 19.2%

2. 티이엠씨 공모주 청약 일정, 보호 예수 현황 , 청약 한도

1. 티이엠씨 공모주 청약일 : 2023.01.10(화)~2023.01.11(수)

2. 티이엠씨 공모주 청약 주관사 : 한화투자증권 단독 진행

3. 티이엠씨 공모가 : 28,000원 (*티이엠씨 최소 청약 증거금 190,000원)

4. 티이엠씨 청약 수수료 : 한화투자증권 2,000원

5. 티이엠씨 청약 환불일 : 2023.01.13일(금)

6. 티이엠씨 상장 예정일 : 2022.01.19일(목)

7. 티이엠씨 공모 후 시가총액 : 약 2,984억원

티이엠씨 공모주 유통가능 주식물량은 상장 당일 전체물량의 28.43%이며 타 종목 대비 상장대비 유통가능 주식수와 비슷해 주가흐름 변동성이 타 공모주들과 유사할것으로 예측됩니다.

3. 티이엠씨 수요예측 결과

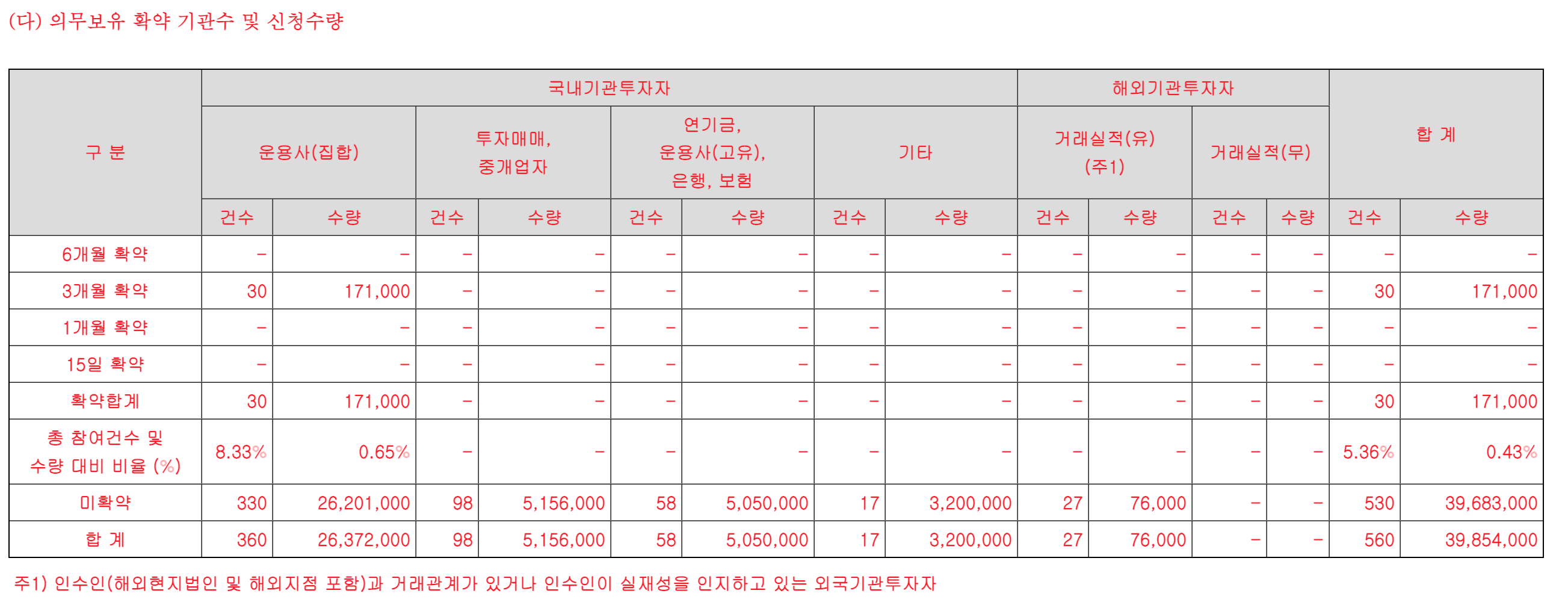

티이엠씨는 지난 4일부터 이틀간 진행한 기관투자자 대상 수요예측에 총 560개 기관이 참여해 31.33대 1의 경쟁률을 기록했다. 티이엠씨 공모가는 희망밴드 하단보다 12.5% 할인한 28,000원에 확정했다.

또한 대다수 기관들이 티이엠씨 공모주를 배정받은 뒤 일정 기간 팔지 않겠다고 약속하는 의무보유 확약을 신청하지 않았다. 의무보유 확약 비율이 낮다는 것은 상장 이후 기관 물량이 대거 쏟아질 수 있다는 것을 뜻한다. 티이엠씨 기관투자자의 의무보유 확약 신청 비율은 5.36%를 기록했다.

4. 티이엠씨 실적

5. 티이엠씨 장외가

티이엠씨 장외시장 거래동향을 살펴보면 매도자 희망가격은 16,000원에 형성되어 있고 매수자 희망가격은 22000원에서 ~26000원 사이대에 형성되어 있습니다.

6. 티이엠씨 투자 포인트

1) 반도체 공정 트렌드 전환에 따른 특수가스 수요 증가와 함께 실적 성장 지속 전망

반도체 미세화로 인한 Multi Patterning, 고단화로 인한 Multi Stacking, GAA(Gate-all-arround) 구조 변경으로 공정스텝수 증가 등으로 특수 가스 수요가 증가하고 있는 가운데, 국산화를 통해 안 정적인 실적 성장이 예상됨.

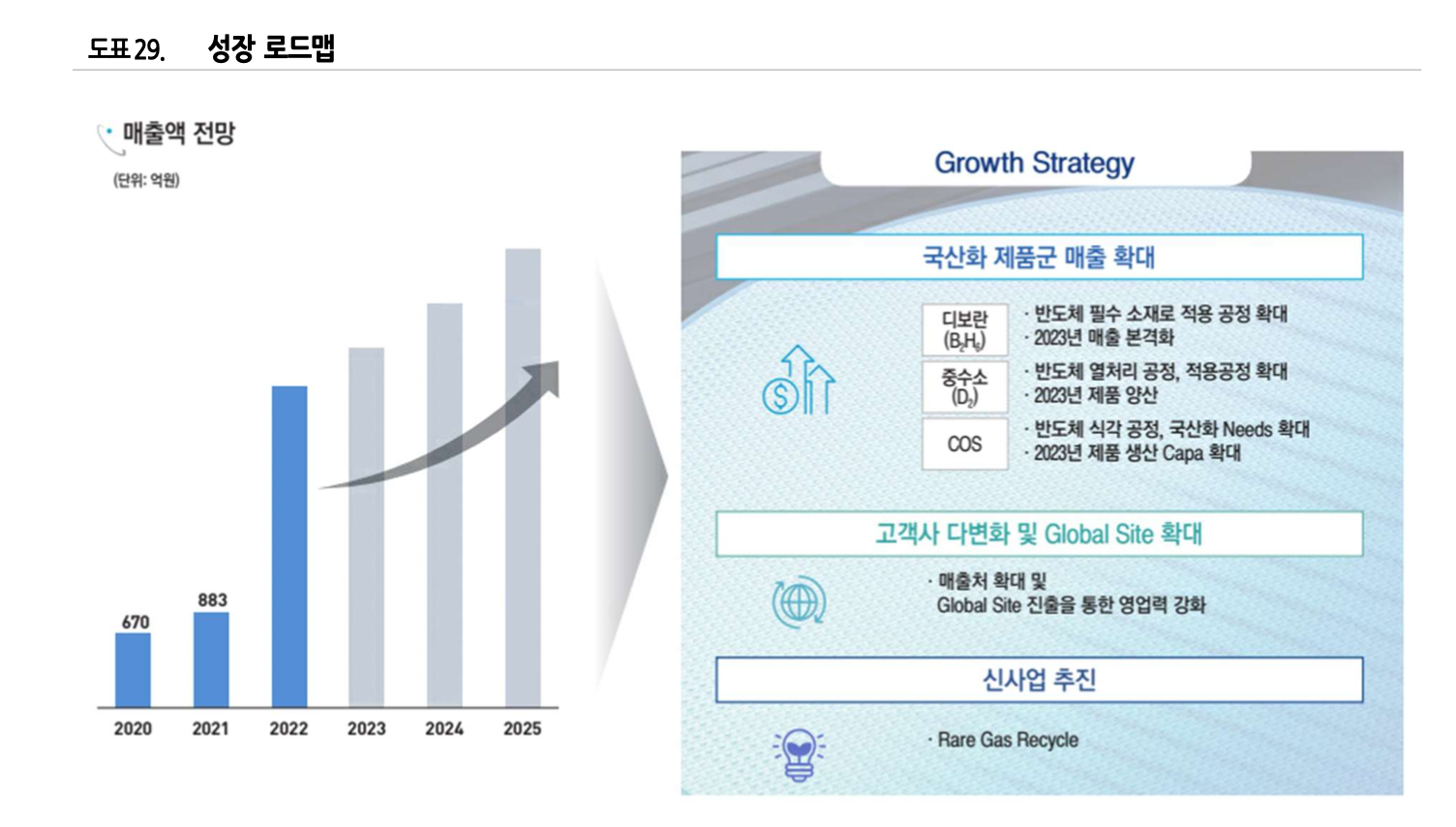

① 주요경쟁업체는 국내 원익머티리얼즈, 디아이지에어가스 및 다국적업체인 린데코리아, 한국메티슨특수가스, 에어리퀴드코리아 증이 있으나, ② 티이엠씨는 원재료 수급, 유일 원료 분리, 정제는 물론, 검사, 측정까지 全공정 자체 커버리지가 가능한 국내 유일기업임. ③ 특히 국내 최초 네온(Ne) 생산 설비 자체 개발, 독자적인 정제기술 기반 Excimer Laser Gas 생산 등으로 국산화 선도는 물론 글로벌 인증 획득 등으로 글로벌 Top Tier 고객사 레퍼런스를 확보함. ④ 이를 기반으로 고객사가 확대되면서 2022 년 제품 매출은 3,132 억원으로 전년대비 363.2%가 증가할 것으로 예상함.

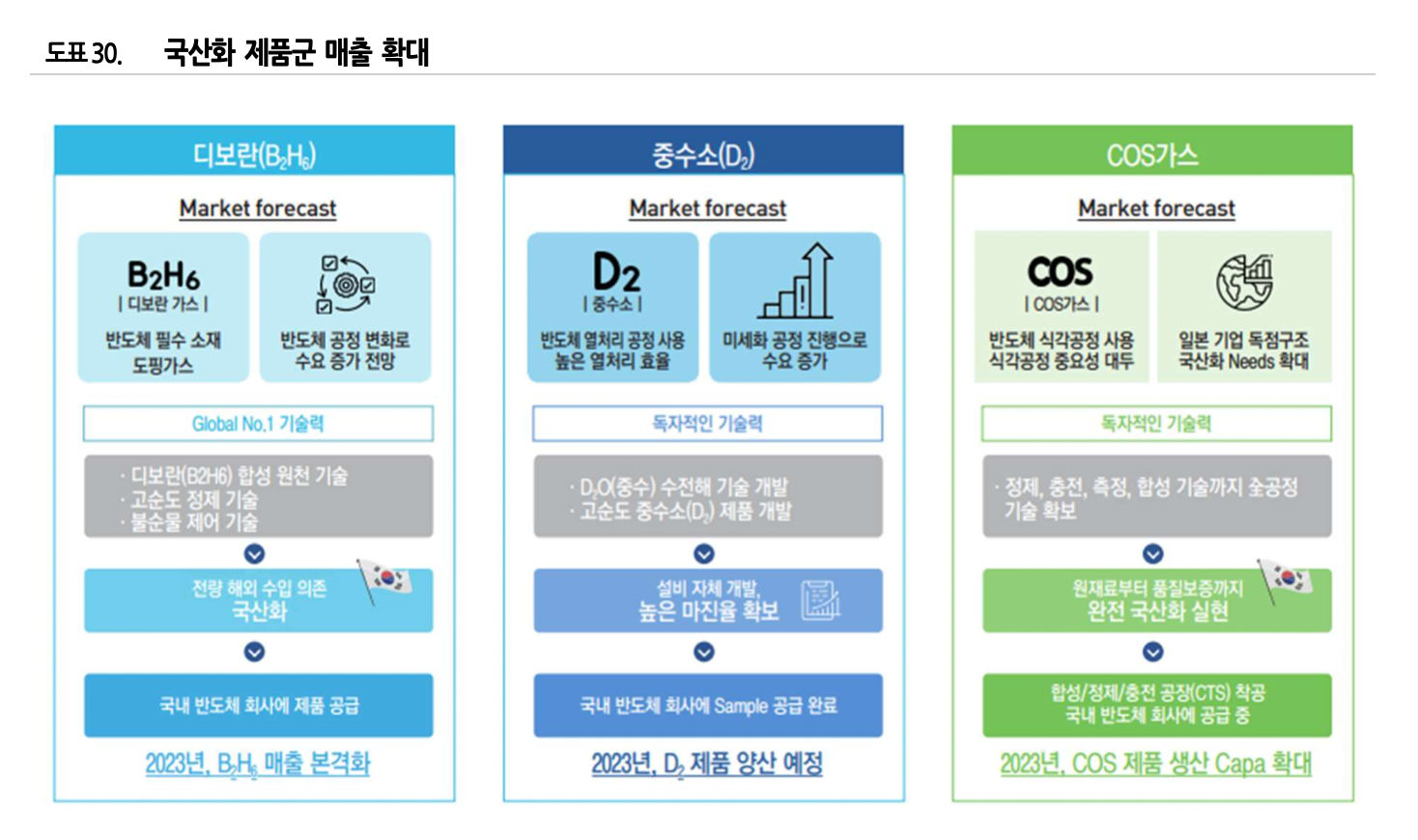

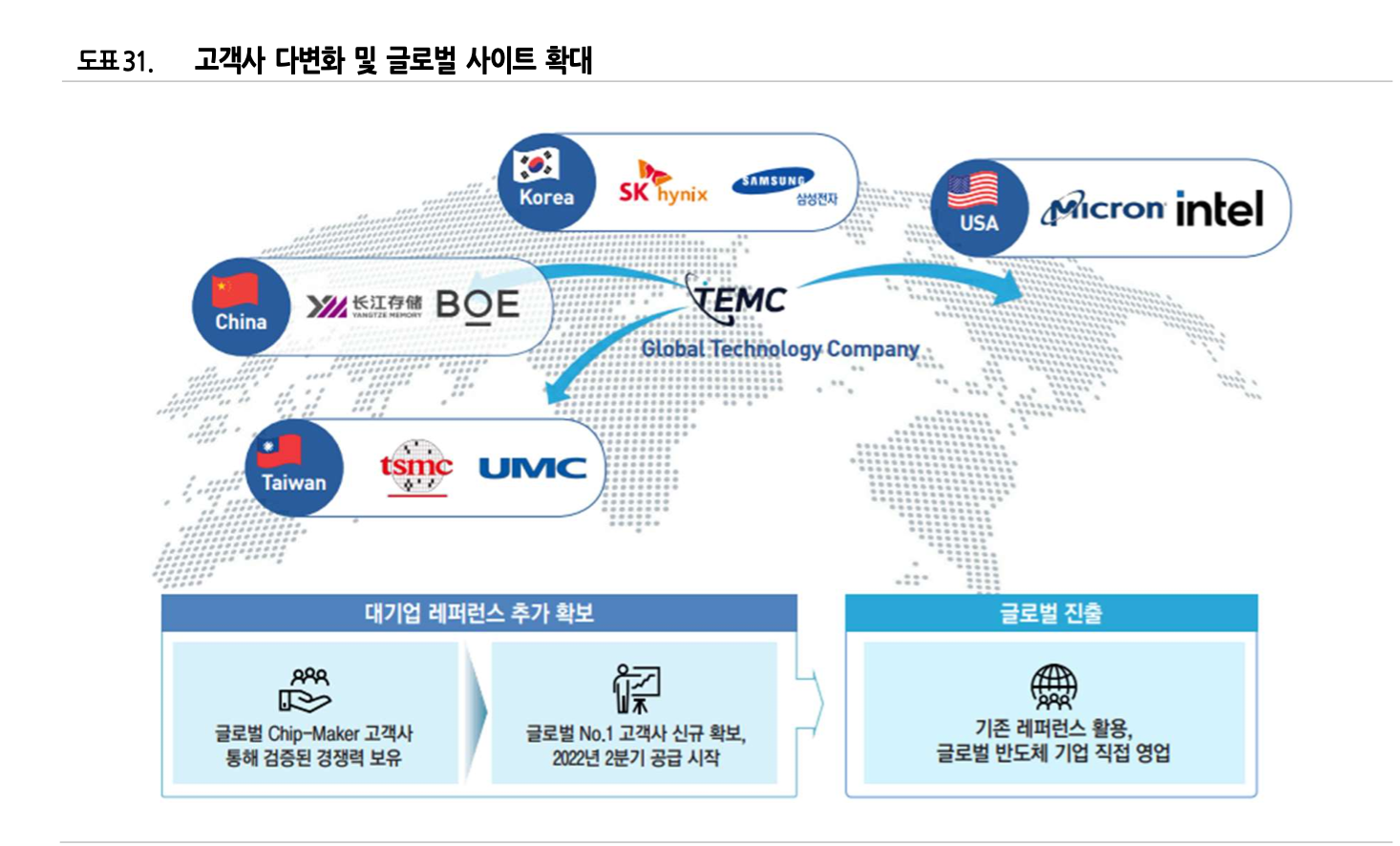

2) 신규 국산화 제품의 매출 확대 및 고객사 다변화 추진도 긍정적

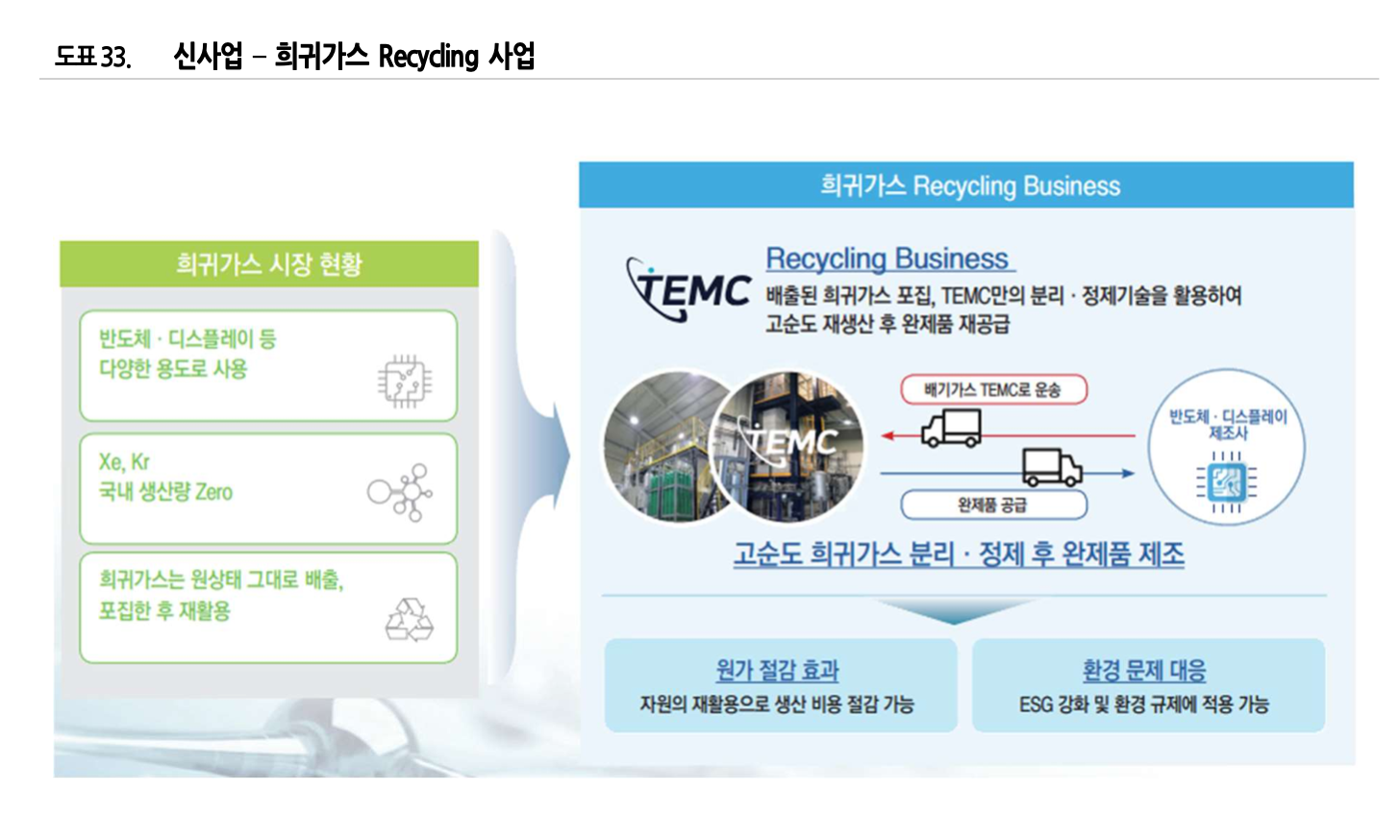

① 디보란(B2H6), 중수소 (D2), COS 등의 매출 확대를 추진 중임. 디보란은 전량 해외 의존해왔던 제품으로 2023 년에 SK 하이닉스, 삼성전자향 매출이 본격화될 것임. 중수소는 SK 하이닉스와 샘플 공급 완료, 2023 년 제품 양산 예정임. COS 는 완전 국산화를 통해 SK 하이닉스에 공급 중이며, 2023 년 제품 생산 Capa 확대를 진행중임. ② 또한, SK 하이닉스향 고객 기반에서 지난해 2 분기부터 삼성전자로 고객사 확대. 올해는 이러한 레퍼런스를활용하여 글로벌 반도체 기업인 마이크론, 인텔, TSMC 등에 직접 영업을 통해 진출 예정임. ③ 일부 신사업 추진도 긍정적임.

7. 티이엠씨 공모주 전망 및 결론

● 티이엠씨 투자포인트 요약

- 티이엠씨(TEMC)는 반도체 핵심 공정에서 사용되는 특수가스를 개발/생산 하는 반도체용 특수가스 전문 기업임.

- 티이엠씨는 희귀가스부터 혼합가스까지 제품 다변화를 통해 수입 의존도 높은 반도체 특수가스의 국산화를 선도하고 있음.

- '16년~'17년 레이저 장비 업체를 중심으로 주요 제품군의 인증과 '20 년 이후 주요 칩메이커 고객사들(SK하이닉스, 삼성전자, DB하이텍)의 주요 성능 평가를 완료함. 탑티어 고객사들과의 레퍼런스를 기반으로 글로벌 고객사향 직접 영업 확대 중.

- 반도체 생산 공정의 미세화, 고단화, 단계(step) 증가 등 특수가스 사용량이 급증하는 가운데, 글로벌 대외 환경 악화에 따른 공급 불안과 가격 상 승,높은 수입 의존도에 따른 국산화 수요는 더욱 증대되고 있음.

✍️ 티이엠씨 청약 결론 Comment

수요예측 경쟁률 / 하

의무보유 확약 / 낮음

유통가능물량 / 준수한편

👉🏼 티이엠씨 청약시 이득을 줄 순 있습니다만 수요예측과 의무보유 확약등 청약에 도움이 되는 지표가 좋지 않은 만큼 개인적으로 티이엠씨 공모주 청약은 패스할 생각입니다.

참고사항)

MZ세대로 살아남기

네모선장의 재테크 텔레그램입니다. 주식, 가상화폐 등 재테크 관련 모든 정보를 공유하는 소통의 공간입니다. 텔레그램 외에 티스토리를 운영하고 있습니다. 티스토리 주소 https://niceguy921.tistor

t.me

투자에 도움되는 뉴스와 정보를 시의성 있게 저의 사견과 함께 전달하고자 텔레그램 채널을 개설하게 되었습니다. 투자에 도움되는 다양한 정보를 전달하고 있으니 관심있으신 분들은 위 링크를 통해 방문해주시면 감사하겠습니다.

NOTICE) 위 자료는 투자 판단을 돕기 위한 단순 참고 자료이며 투자의 최종 판단 및 손실 책임은 본인에게 있음을 알려드립니다.

출처 : 티이엠씨 , 유진투자증권