SK바이오사이언스 주식 주가 전망(미래가 더 기대된다)

- 주식/한국주식

- 2021. 8. 2.

1. SK바이오사이언스 회사 개요

독감백신, 대상포진백신, 수두배신 등을 판매

- 2018년 7월 에스케이케이칼(주)의 VAX 사업부문이 물적분할되어 설립되었으며, 백신 및 바이오의약품의 연구개발, 생산 및 유통업을 주력으로 영위함.

- 세계 최초 4가 세포배양 독감백신 스카이셀플루4가, 세계 두번째 대상포진백신 스카이조스터, 국내 두번째로 개발한 수두백신 스카이바리셀라 등의 자체개발 백신을 보유

- 백신 공동구매 컨소시엄인 COVAX의 백신개발 및 생산사업자로 선, 챼퍙-19 합성항원 백신 2종과 차세대 폐렴구균 백신 등을 개발 중.

★ 용어정리 ★

2. SK바이오사이언스 회사 현황

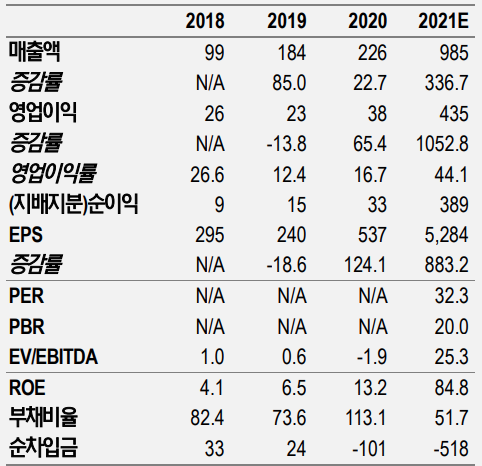

매출 성장 및 수익성 상승

- COVID-19 팬데믹의 영향으로 국내외 백신 수요 증가하며 전년대비 매출 성장, 이에 따른 판관비 부담 완화로 영업이익률 전년대비 상승, 영업외수지 개선으로 순이익률도 상승.

- 무상증자, 순이익 내부유보를 통한 이익잉여금 증대로 자기자본 규모 확충되었으나, 유동성계약부채 증가 등 부채부담 확대로 제안정성 지표는 전년대비 저하.

- COVID-19 사태의 장기화와 글로벌 제약기업과 COVID-19 백신에 대한 CMO계약 체결, 기 백신 제품의 견조한 수요 등으로 외형 성장 전망.

3. SK바이오사이언스 주가 모멘텀 요인

- GBP510 코로나19 백신 글로벌3상 성공

- GBP510 코로나19 백신의 ’22년 상반기 출시

- CMO/CDMO 백신 매출의 지속적인 성장

4. SK바이오사이언스 주가 다운 리스크 요인

- GBP510 코로나19 백신 글로벌3상 실패

- GBP510 코로나19 백신의 출시 지연

- 코로나19의 약화로 백신 CMO 수주 저조

5. SK바이오사이언스 투자 포인트

(1) 게임 클로저 백신 ‘GBP510’ 소개.

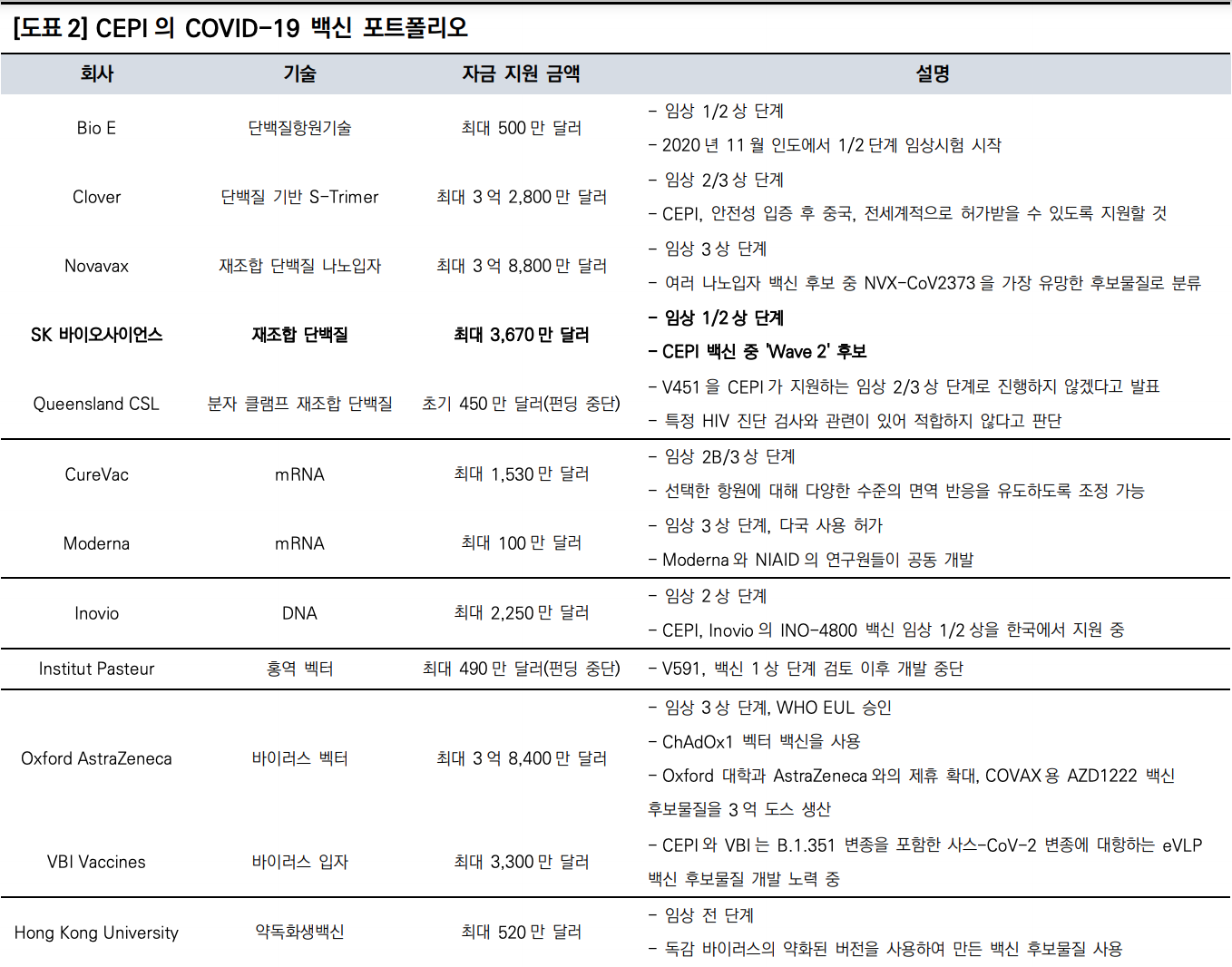

SK바이오사이언스의 자체 백신 ‘GBP510’는 글로벌 국제기구인 ‘CEPI(감염병혁신연합)’와의 공동임상 파이프라인이다.

CEPI의 지원이 중요한 이유는 CEPI가 ‘COVAX Facility(국제 백신 공급기 구)’를 관장하기 때문이다.

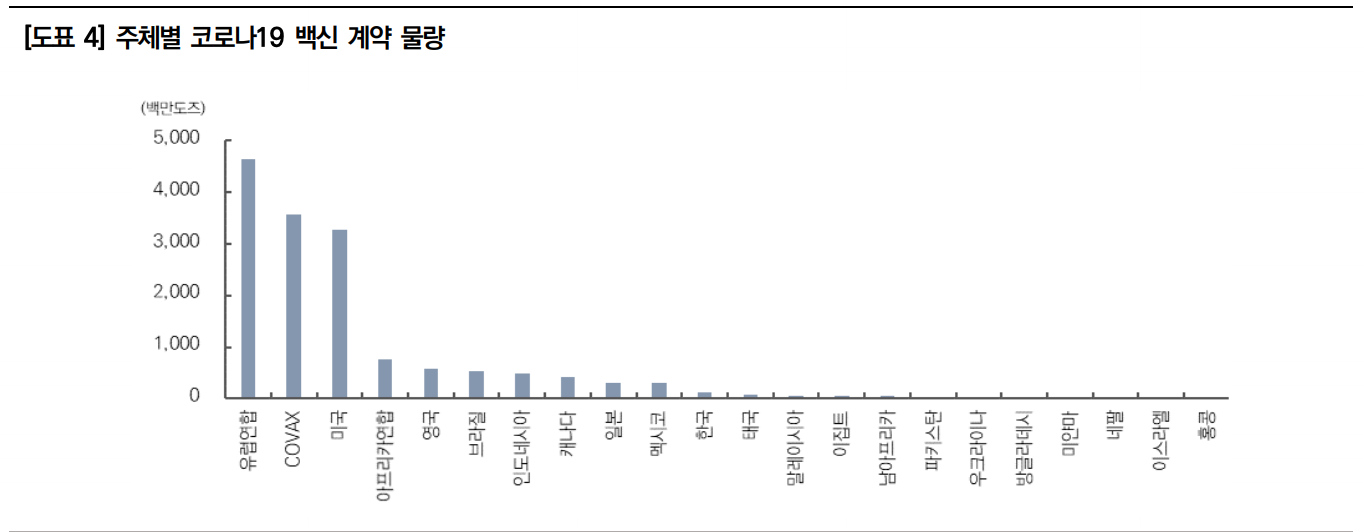

COVAX Facility는 백신을 사서 개발도상국에 공평하게 공급해주는 국제기구이며, Unicef에 따르면 현재 전세계 백신 계약 물량의 약 20%는 COVAX Facility가 점유하고 있다.

유럽연합을 제외하고, 사실상 가장 큰 수요처다. ‘GBP510’이 상업화되면 전체 생산량의 50%이상은 COVAX를 통해 공급하기로 계약되어 있다. CEPI가 지원하는 백신은 총 12개이며, 아스트라제네카, 큐어백, 노바백스 등이 여기에 포함 되어 있다.

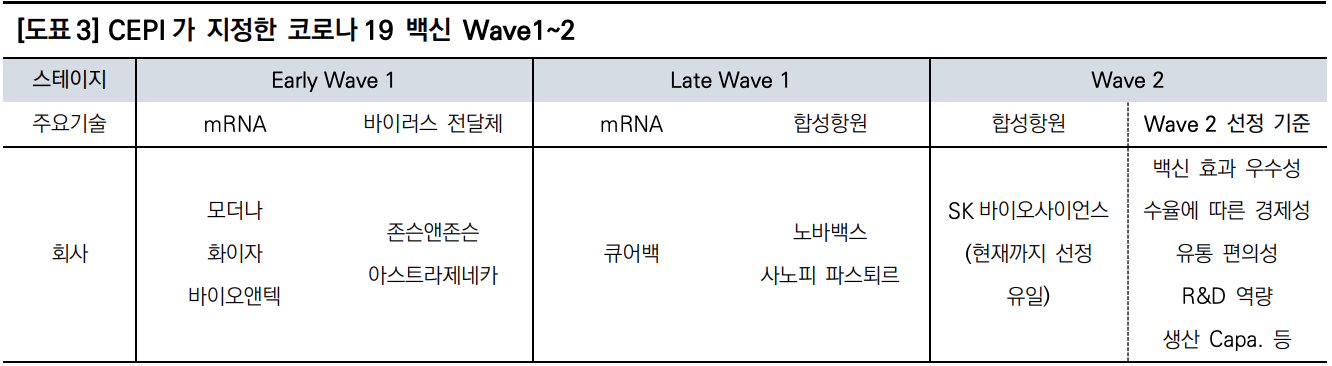

‘GBP510’도 이중 하나다. 심지어 CEPI는 GBP510을 ‘Wave2’후보로 설명하고 있다. Wave1은 개발이 빠르나 안정성은 떨어지는 RNA나 바이러스전달체 백신들이며, Wave2는 개발은 늦으나 안정성이 뛰어난 백신이다. CEPI도 ‘GBP510’에 대해 게임 클로 저로써의 역할을 기대하고 있다

(2) ‘GBP510’ – 한국최초 조단위 매출 신약이 기대된다.

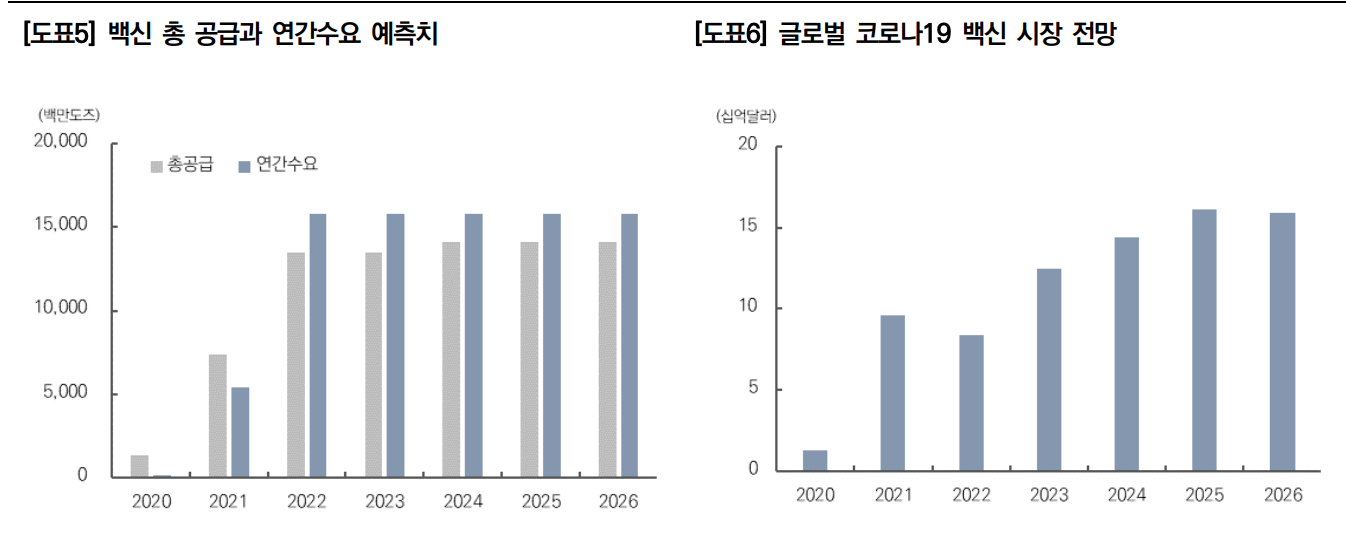

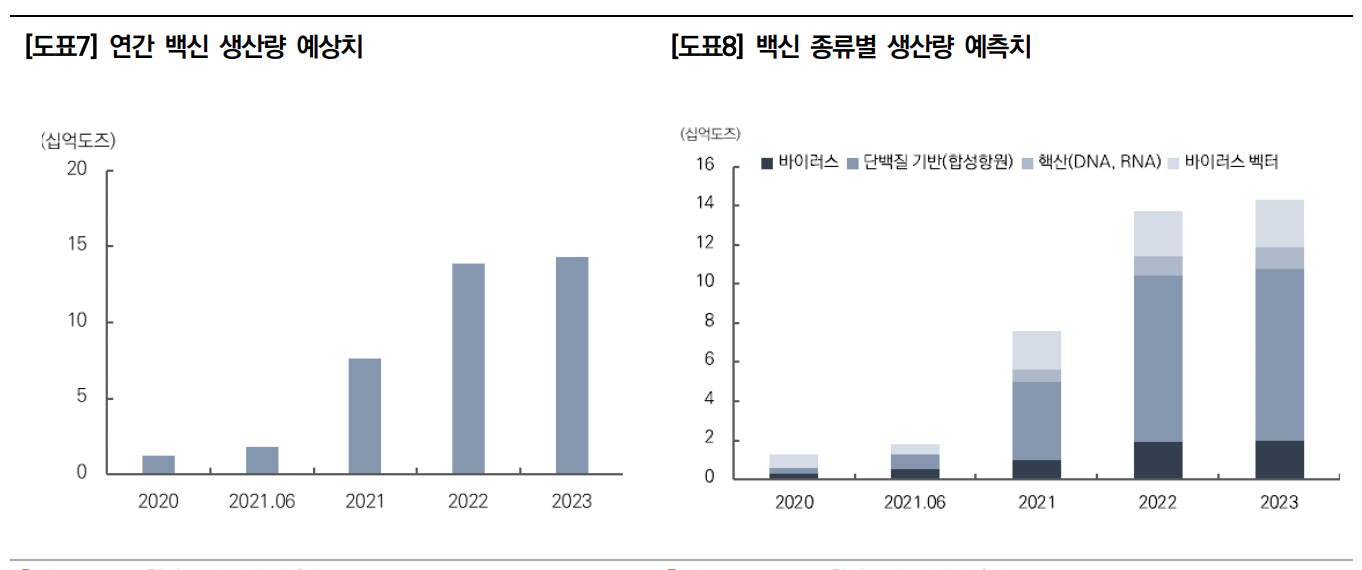

Unicef에 따르면 전세계 코로나19 백신의 글로벌 수요는 2021년 54억도즈, 2022년부터는 무려 158억도즈다. ‘22년부터 전세계 인구의 2회 접종을 가정한 수치다. 즉 ‘GBP510’의 타겟 시장은 전세계 인구다. 질환 유병률이나 환자의 조건이 필요 없다.

만약 ‘GBP510’가 전체 수요(시장)의 1%를 차지한다고 가정(도즈당 10불, 환율 1,100원)시 예상되는 매출액은 약 1.74조원이며, 2% 가정 시 3.84조원이다. 황당할 만큼 큰 숫자이나, CEPI와 COVAX의 지원을 고려하면 무리한 가정이 아닐 수도 있다.

CEPI의 포트폴리오 백신은 12개 뿐이다. SK바이오사이언스는 상업화시 수억도즈의 ‘GBP510’ 생산을 준비하고 있다. ‘GBP510’은 타겟 시장이 가장 크고, 상업화까지 약 1년밖에 남지 않았으며, 팬데믹 상황에서 성공 확률도 높아 보인다.

과거 한국 주식시장에서 가장 높은 가치를 받던 엑스코프리(SK 바이오팜), 펙사벡(신라젠), 엔젠시스(헬릭스미스) 등과 비교해서 열위한 부분을 찾기 어렵다. ‘GBP510’은 여전히 저평가된 후보물질이라는 판단이다.

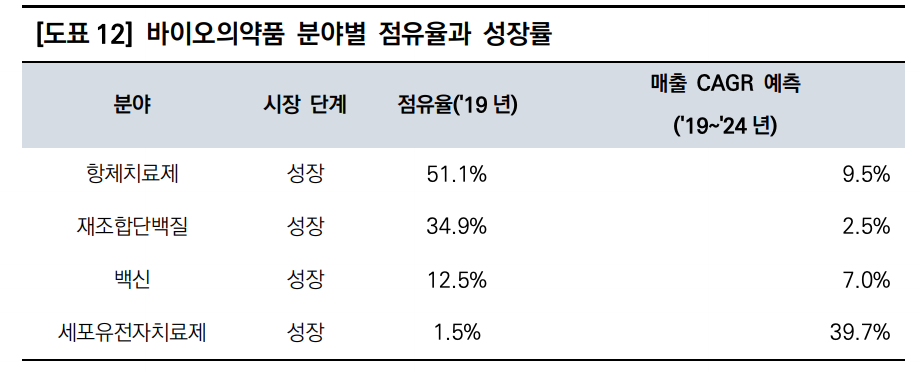

(3) GBP510 – 합성항원 백신의 시대가 온다.

‘GBP510’은 합성항원 백신이다. 코로나19 스파이크단백질내 핵심부분인 RBD단백질을 항원으로 한다. RBD 수십개를 공처럼 합쳐서 항원제시를 증폭시킬수 있도록 디자인되었다.

합성항원 백신은 스파이크단백질 자체를 공장에서 만드는 방식이다. 보관이 편리하고, 효과와 안정성이 좋을 것으로 예상되나, 단백질 대량생산 공정이 포함되기 때문에 개발기간이 긴 단점이 있다.

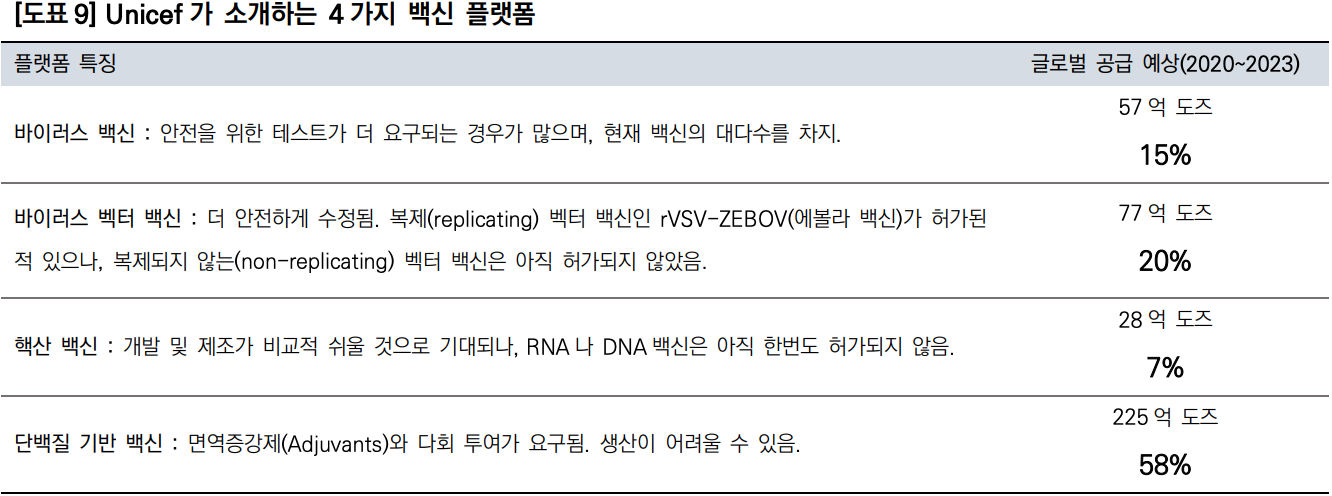

Unicef에 따르면 향후 2023년까지 글로벌 백신 공급의 58%는 합성항원(단백질기반) 백신이 될 것으로 예상되고 있다. 합성항원 백신이 이미 검증된 기술이며, 보관과 운송이 쉽고, 가격이 저렴하다는 장점을 반영한 것으로 추정된다.

CEPI가 지원하는 백신 중, 합성항원 백신은 Novavax, Clover, SK바이오사이언스, BIO E 4개 뿐이다.

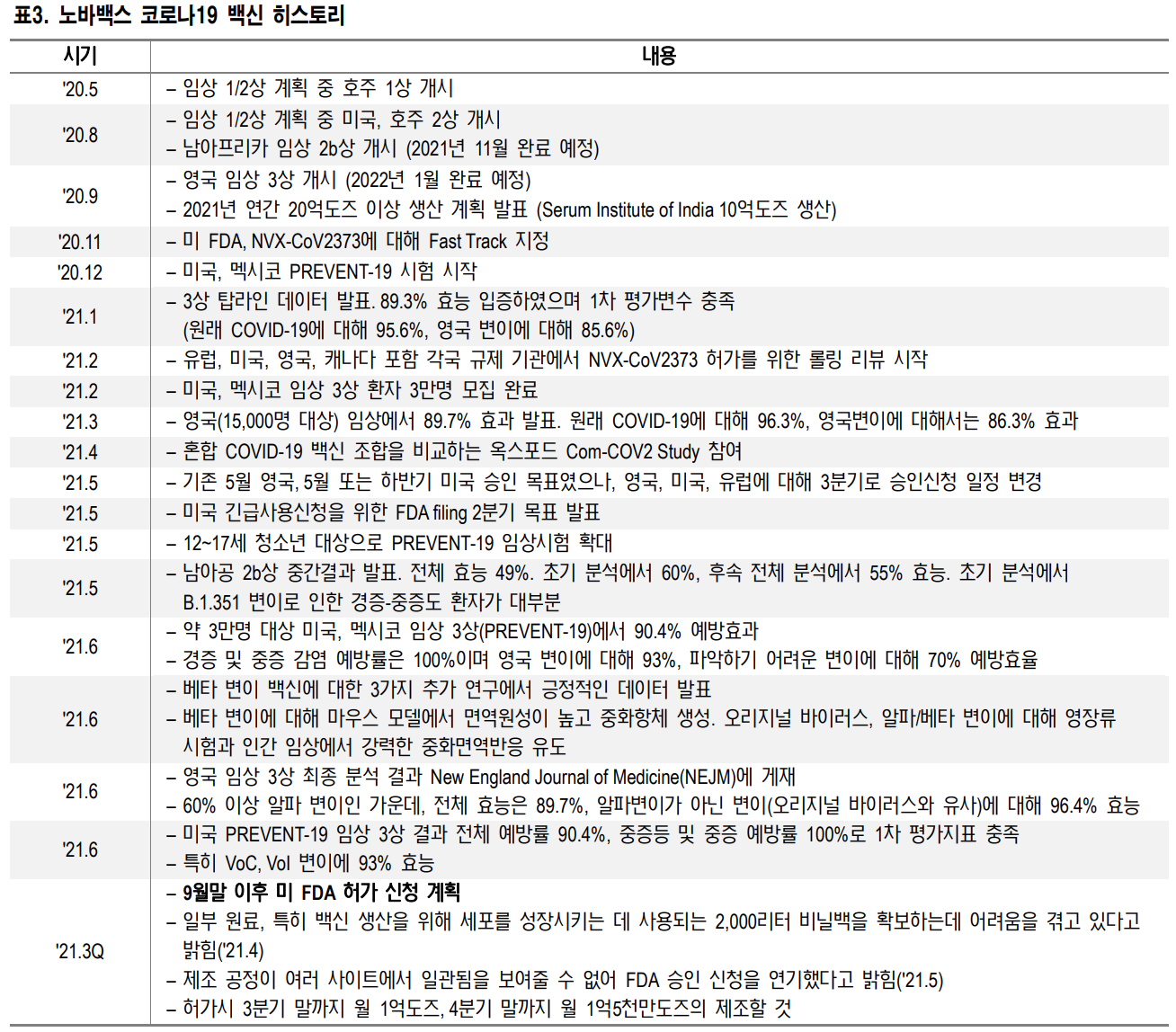

(4) 개발도상국의 희망 노바백스 백신

시장 진입 지연으로 선진국 시장 선점의 기회는 mRNA 백신에게 넘겨주게 되었으나, 인도와 남미 등의 개발도상국 지역에 냉장고 수준에서 보관이 가능한 아스트라제네카 백신과 노바백스 백신 보급 확대가 기대된다.

SK바이오사이언스는 노바백스 백신의 국내 물량 4천만도즈 CMO 생산을 담당하고 있어, 3분기 국내 승인 받게 되면 하반기 본격적으로 실적 개선에 기여할 것으로 전망된다.

6. SK바이오사이언스 주가 전망 기술적 분석

SK바이오사이언스 시가총액은 15조 705억으로 코스피 상장기준 27위에 위치하고 있다.

SK바이오사이언스 주가는 볼린저밴드 상한선 가격대에서 약 12,000원 정도 모자를 정도로 상승하며 197,000원(2021/08/02)으로 마감하였는데 이는 SK바이오사이언스의 신고가이다.

현재 SK바이오사이언스 주식의 RSI는 80.53 MACD는 5058.41까지 올라오는 등 기술적 지표는 SK바이오사이언스 주식이 과매수되었다는 지표를 보이고 있다.

최근 개인/외국인/기관 매매동향을 살펴보면 SK바이오사이언스 주가 상승의 원인은 외국인과 기관의 지속적인 매수로 보인다.

특히 , 프로그램과 연기금의 공격적인 매수로 SK바이오사이언스 주가 급등에 영향을 끼쳤다고 보여진다.

SK바이오사이언스 주식에 신규 진입을 생각하고 있는 생각하고 있는 투자자들은 급등한 관계로 185,000원 이하의 가격에서 접근하는게 좋아보인다.

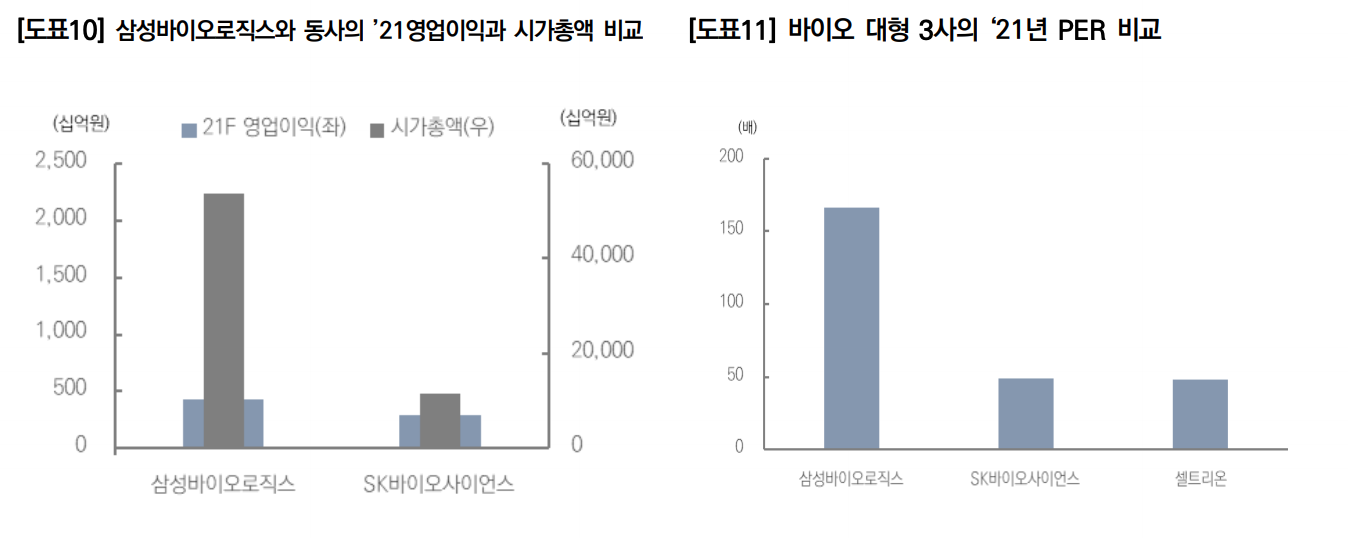

SK바이오사이언스는 CDMO와 CMO를 둘다하는 양수겸장을 갖춘 매력적인 회사이며 외인지분증가와 바이오섹터에 전반적으로 거래량이 올라온만큼 단기적인 성장 모멘텀도 하반기에 예정되어 있어 바이오 대장주로 꼽히는 삼성바이오로직스, 셀트리온, SK바이오사이언스와 같은 3사 중에 주가흐름이 가장 좋을것으로 개인적으로 판단한다.

7. SK바이오사이언스 주가 전망 기본적 분석

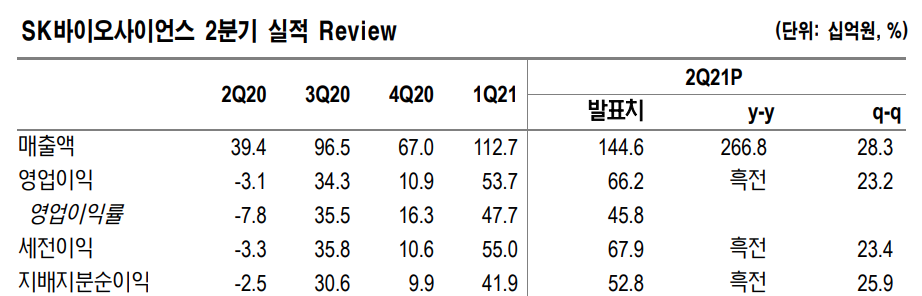

(1) SK바이오사이언스 2분기에도 호실적 달성

- SK바이오사이언스의 ‘21년 2분기 실적은 매출 1,446억원(+277.2% y-y), 영업이익 662 억원(흑전 y-y)을 기록하며 1분기부터 본격 반영된 코로나19 손익이 동분기에도 견조하게 달성.

- 매출총이익률은 57%로 전분기 대비 감소, 이는 분기별로 다른 매출구조 때문이며 판관비 축소로 영업이익률은 46% 달성 동 분기의 CMO/CDMO는 지난 2, 3월에 진행한 유지보수로 8개 배치 생산에 그치며 1분기 22개 배치 대비 감소.

- 그러나 수두백신 등과 더불어 정부 계약물량으로 생산되고 있는 노바백스 원료의약품 일부의 PPQ가 완료되어 매출에 기여.

- 정부계약물량은 완제로 납품되는 조건이지만 원료의약품 생산 수준에서는 납품되기 전 QC기준만 달성하면 매출에 인식되는 구조 실적은 하반기가 더 좋을 전망. CMO/CDMO는 CEPI계약 수트 1개가 노바백스와 추가 계약, 연간 총 100개 배치 내외로 생산.

- 노바백스 정부계약 4천만 도즈에 대해 하반기부터 본격 매출 발생. 다만 글로벌 노바백스 백신 승인이 아직 안된점은 완제 매출 인식의 리스크.

- 정부 공급에 필요한 식약처 승인의 독자적 진행 여부도 중요. 코로나19 백신 생산으로 중단된 독감백신 대체를 위해 글로벌제약사의 제품을 도입하여 매출에 기여할 예정

(2) 자체 백신 GBP510, 하반기부터 데이터로 증명

내년 실적에 매우 중요한 코로나19 자체 백신 또한 하반기부터 증명. 8월 내 국내 1상 데이터 공개, 3상 IND 승인여부 결정 등 임상 개발 모멘텀 존재. 3상은 기승인 약물을 대조군으로 하는 4천명 대상 임상이며, 확정은 아니지만 아스트라제네카 백신을 대조군으로 확보하는 방향으로 진행 중

8. SK바이오사이언스 주가 전망 총평

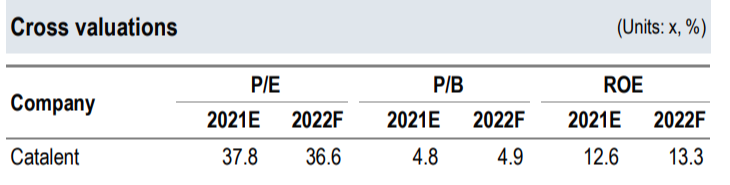

SK바이오사이언스 투자는 충분히 삼성바이오로직스와 셀트리온의 대안이 될 수 있다고 생각된다. SK바이오사이언스는 현재 바이오 업종 시가총액 3위다. 밸류에이션 측면에서 1,2위 업체인 삼성 바이오로직스와 셀트리온 대비 부담이 작다. 삼성바이오로직스의 ‘21년 추정 영업이익은 4,351억원이며, SK바이오사이언스의 ‘21년 추정 영업이익은 2,984억원이다. 영업이익은 1.46배 차이지만 시가총액은 약 4배 차이가 난다.

삼성바이오로직스는 항체 CMO 기업이며, SK바이오사이언스는 백신 CMO 이다. 물론 항체가 성장성도 크고 시장도 더 크나, 지금은 백신이 어느 때보다 주목받는 시기다. 그리고 SK바이오사이언스는 블록버스터 가능성이 있는 신약도 보유하고 있다. 밸류에이션 차이는 점차 줄어 들것으로 예상된다. 바이오 대형주 투자자들에게는 삼성바이오로직스와 셀트리온 외에 SK바이오사이언스가 좋은 투자 옵션이 될 수 있을 것으로 보이며 출시지연과 임상실패 이슈만 없다면 SK바이오사이언스 목표주가는 증권사에서 제시하지 않았지만 250,000원에는 충분히 도달할 수 있을것으로 개인적으로 전망한다.

NOTICE)

위 자료는 투자 판단을 돕기 위한 단순 참고 자료이며 투자의 최종 판단 및 손실 책임은 본인에게 있음을 알려드립니다.

출처 : 에스케이바이오사이언스, 키움증권, 한양증권, NH투자증권