엠로 공모주 청약 일정 및 주가 전망

- 주식/한국주식

- 2021. 8. 3.

1. 엠로 회사 개요

국내 최다 고객사 확보 및 수행 능력을 기반, 구매 SCM 솔루션 1 위 기업

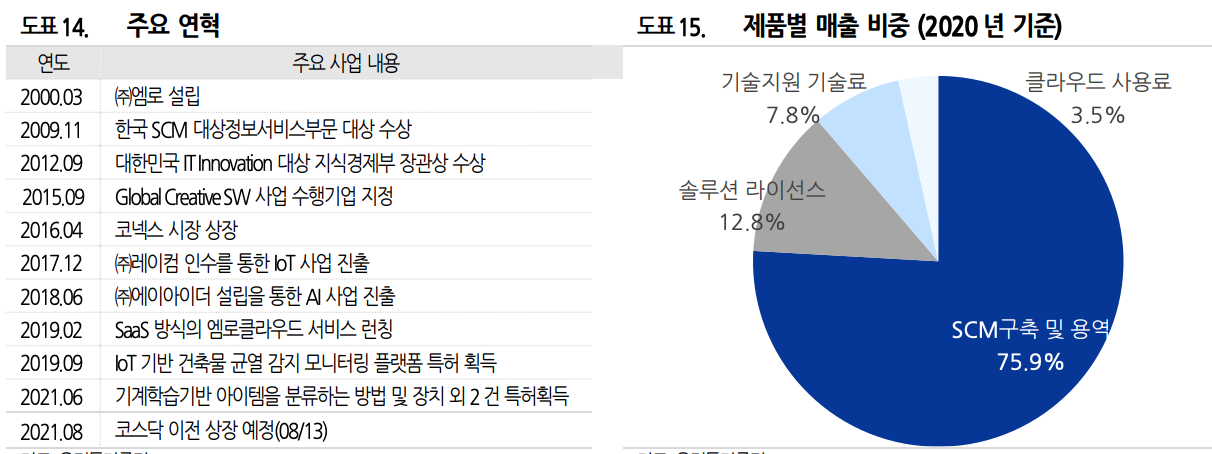

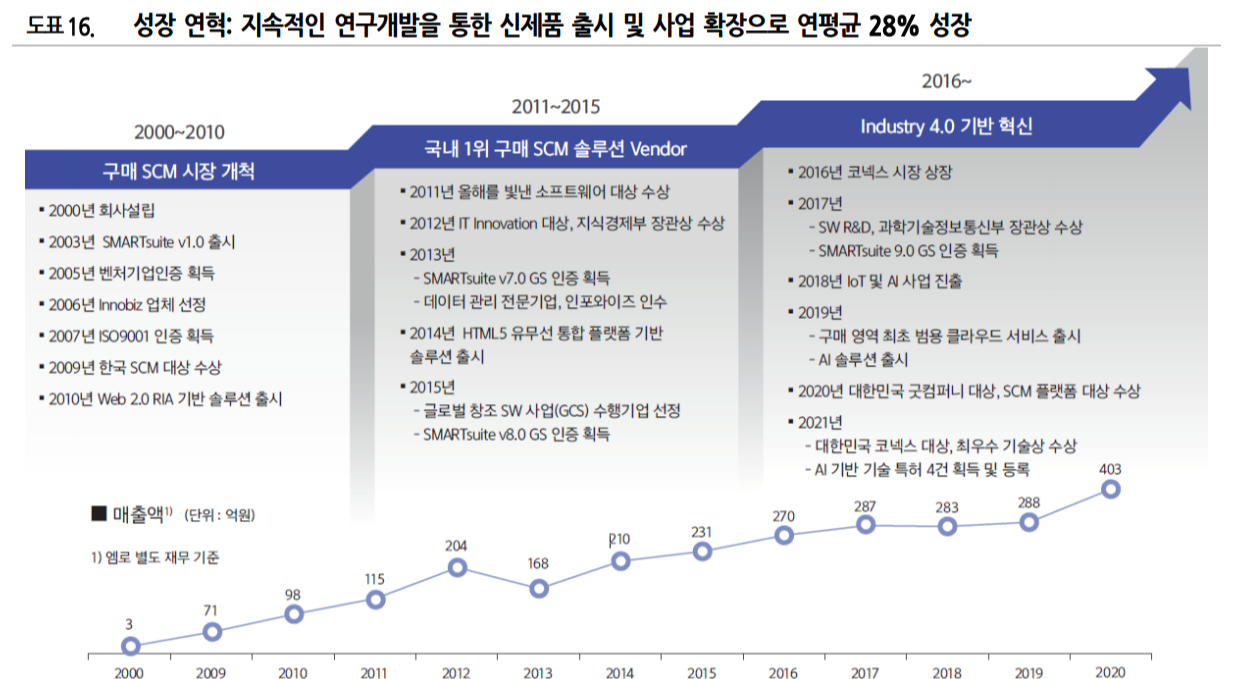

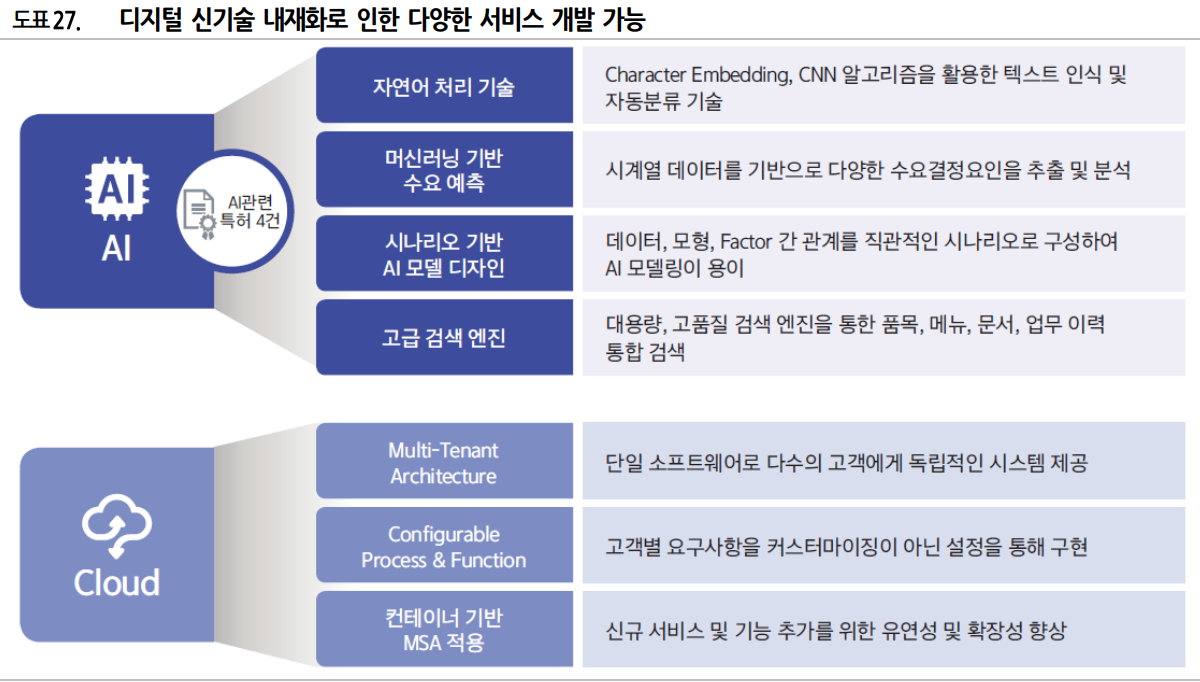

2000년 엠로 설립. 20년 동안 구매 SCM(Supply Chain Management, 공급망 관리)을 개발. 2016 년부터 Industry 4.0 기반 구매 솔루션을 꾸준히 출시. AI, 클라우드, 데이터 분석 엔진 등을 내재화하여 라인업을 넓히는 중.

280여개의 대기업 및 공기업 고객사(삼성전자, 현대차, SK, KT, 한국전력공사, 한국수력원자력 등) 등을 확보, 1,000 여개 이상의 프로젝트를 수행하 며 레퍼런스를 형성. 엠로는 연간 거래금액 500 조, 거래품목 수 110 만개 돌파하며 시장 점유율 1 위 유지 중.

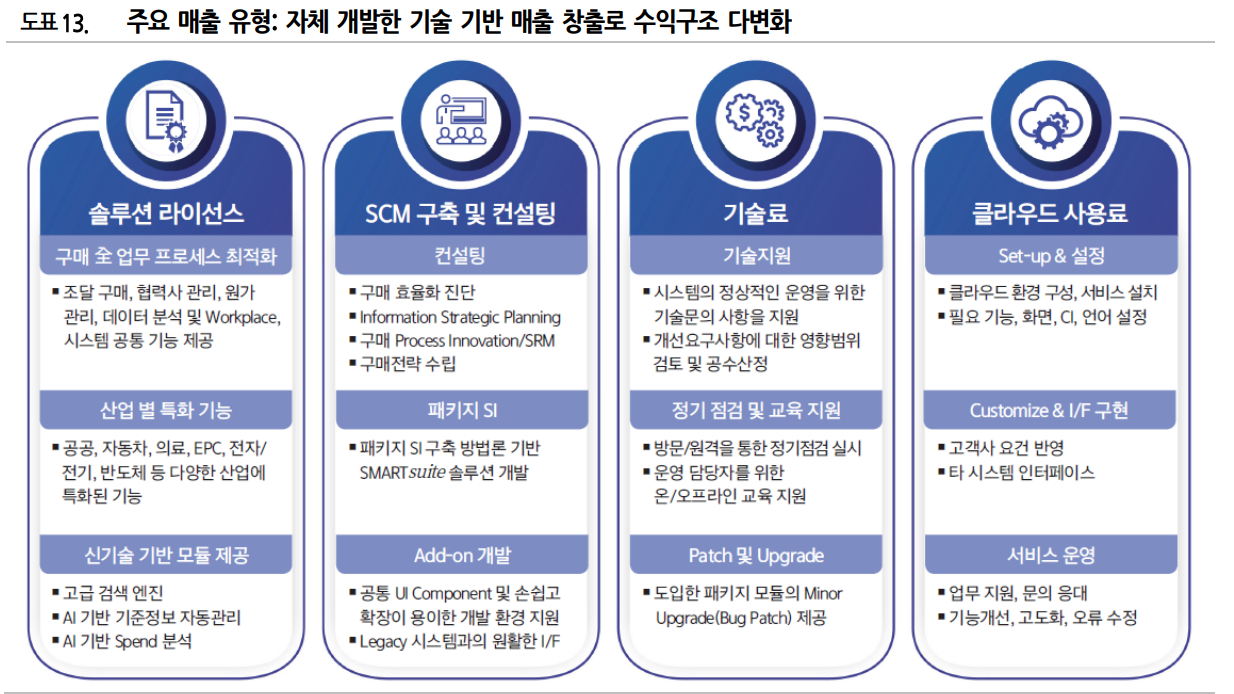

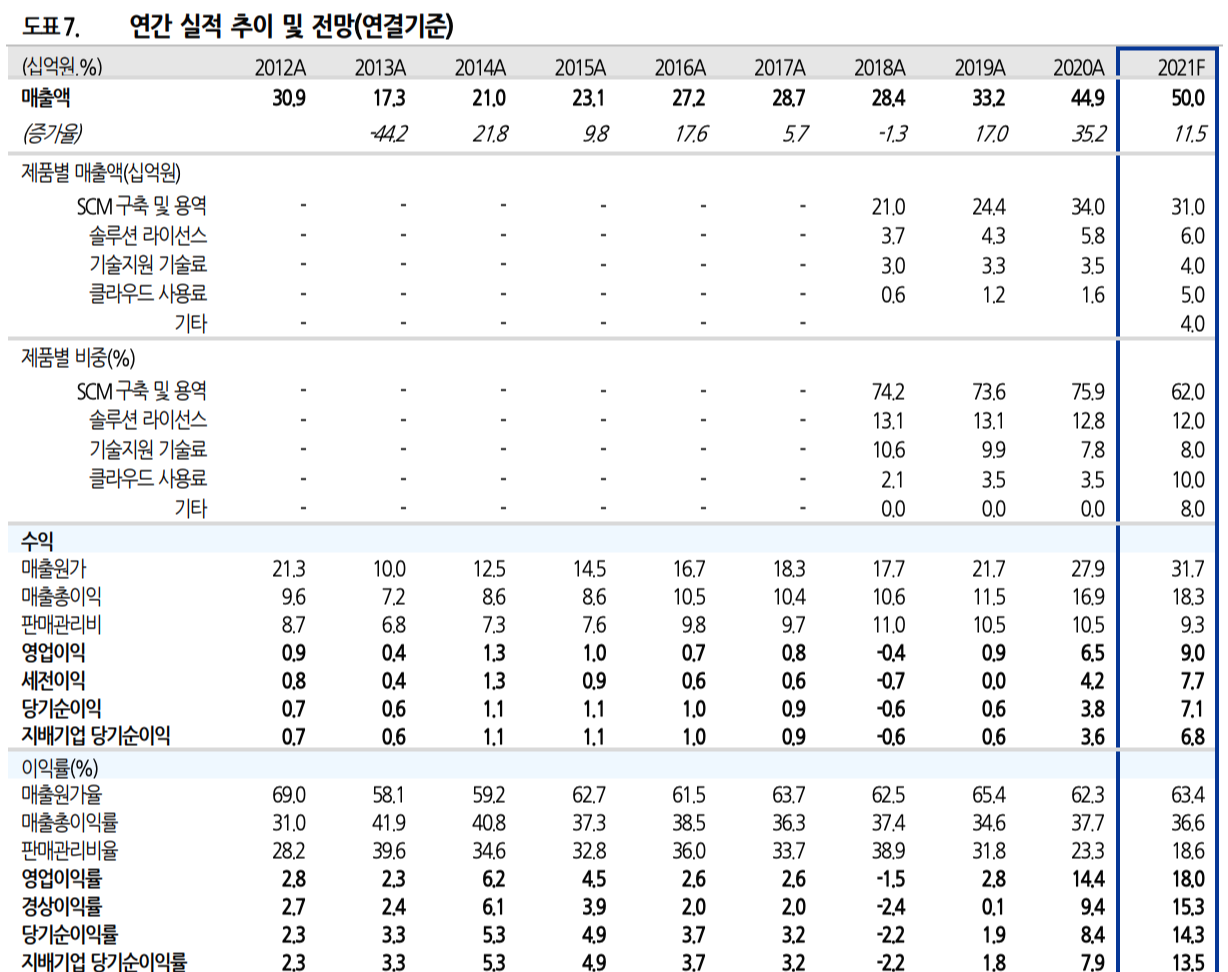

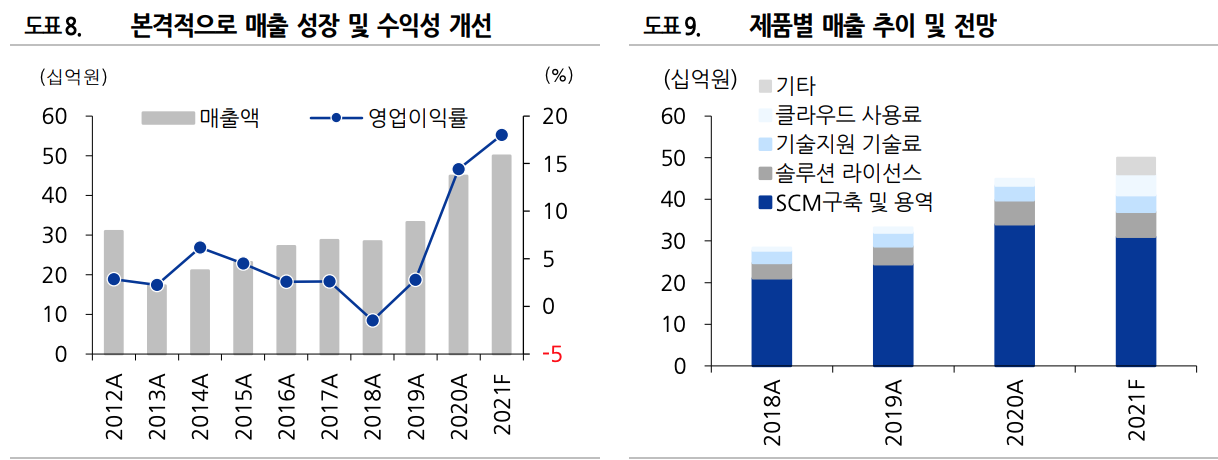

엠로는 8월 13일 코넥스에서 코스닥 시장으로 이전 상장 예정임. 제품별 매출비중(2020 년)은 SCM 구축 및 용역 75.9%, 라이선스 12.8%, 기술료 7.8%, 클라우드 사용료 3.5% 차지. 공모 후 주주 비중은 최대주주 등 38.5%, 우리사주조합 4.1%, 기존주주 37.8%, 상장주선인 1.0%, 공모주주(기관+개인) 18.7%.

2. 엠로 공모 개요 및 보호 예수 현황

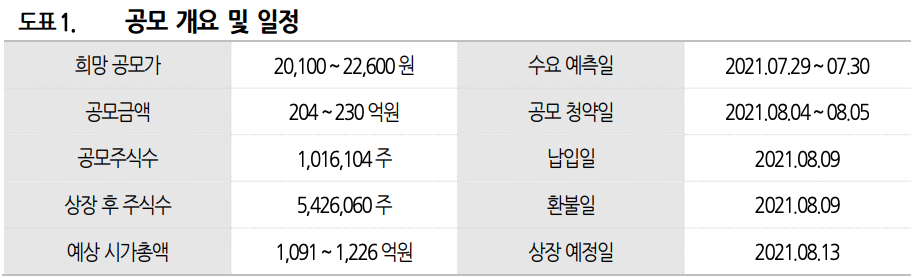

1. 엠로 공모 청약일 : 2021.08.04~05일

2. 엠로 공모청약 주관사 : 한국투자증권 단독

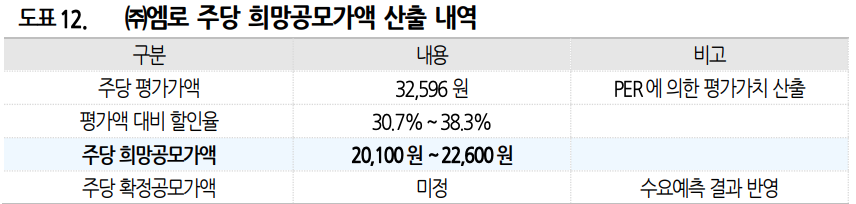

3. 엠로 공모가액 : 20,100원 ~ 22,600원 (공모가 최상단이 예상되며 균등배정을 위한 최소청약증거금 113,000원)

4. 엠로 청약 환불일 : 2021.08.09일

5. 엠로 상장 예정일 : 2021.08.13일

6. 엠로 중복 청약 여부 : 불가능

엠로 유통가능 주식수는 상장당일 56.5%에 해당하므로 동종업계 대비 공모가가 비싼 편은 아니나 주가 변동성이 클것으로 예상돼 주의할 필요가 있음

3. 엠로 실적 추이

4. 엠로 주가 밸류에이션

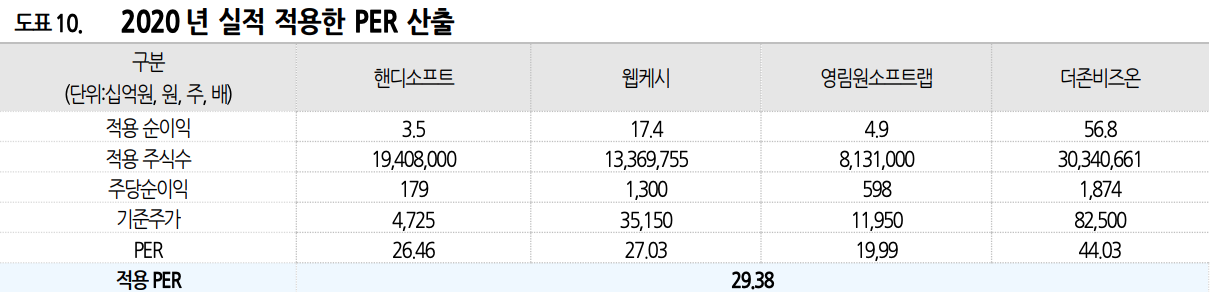

가) 엠로 유사기업 PER 산출

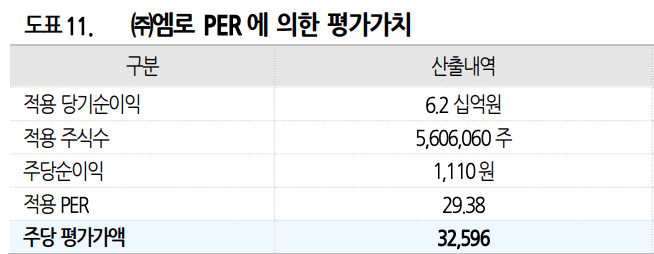

나) 엠로 주당 평가가액 산출

다) 엠로 희망공모가액의 결정

4. 엠로 투자 포인트

투자 포인트 1) 견고한 고객을 기반으로 안정적인 실적 성장 지속 전망

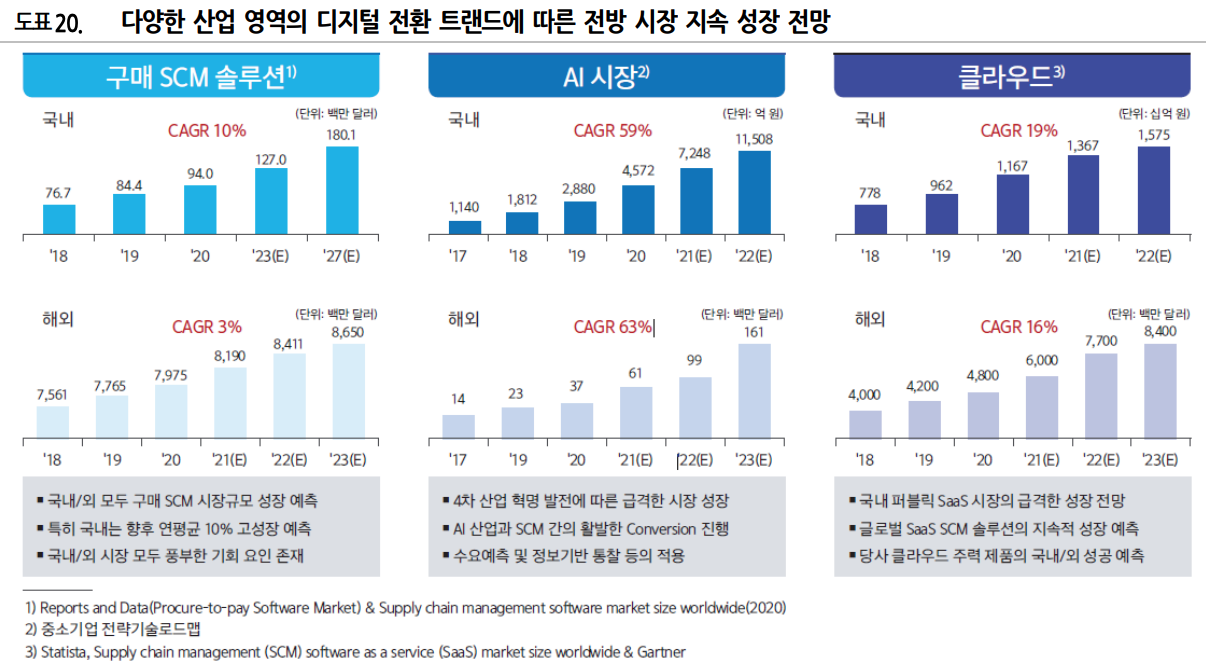

국내 구매 SCM 솔루션 시장이 연 평균(2018~2027) 10% 성장한다고 전망되고 있는 가운데, 견고한 고객을 기반으로 안정적인 성장을 지속할 것으로 예상함.

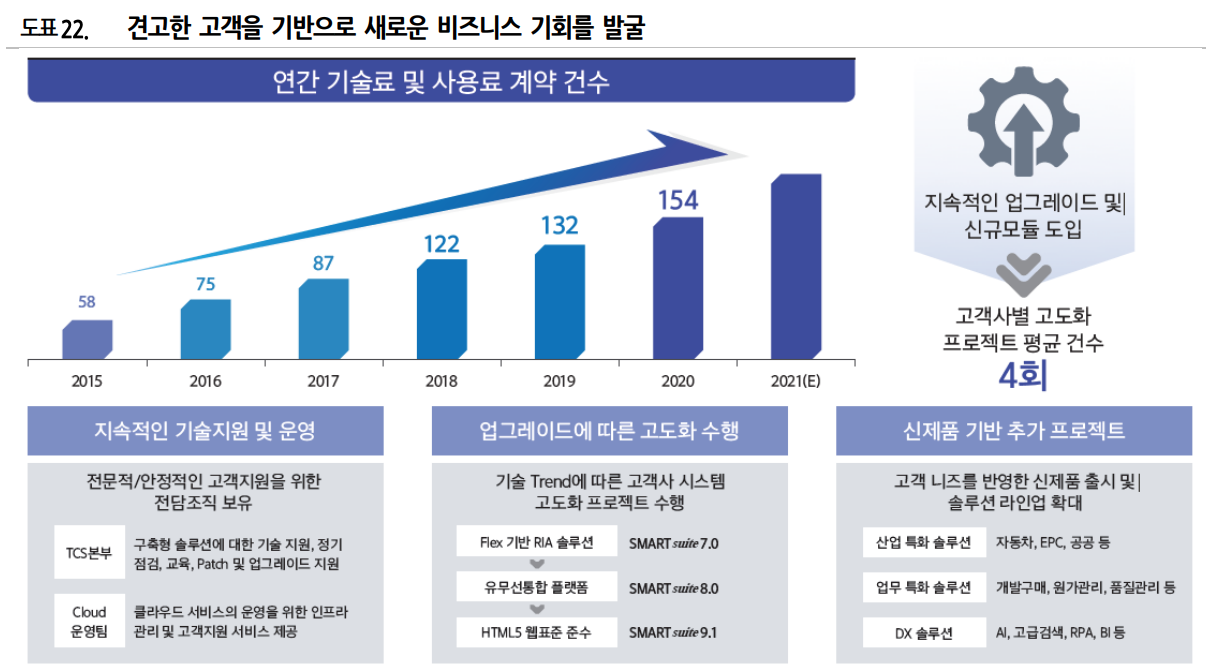

① 엠로는 이미 대기업 및 공공기관 등 280 여개 사를 고객으로 확보, 연간 거래금액 500 조원을 돌파함. ② 견고한 고객을 기반으로 연간 기술료 및 사용료 계약건수가 꾸준히 증가(2015 년 58 건 → 2017 년 87 건 → 2019 년 132 건 → 2020 년 154 건)고 있으며, 지속적인 업그레이드 및 신규 모듈 도입을 위한 고객사별 고도화 프로 젝트가 평균 4 회에 이름. ③ 확고 부동한 구매 SCM 솔루션 인지도를 기반으로 산업군별 신규 고객 확대를 추진 중.

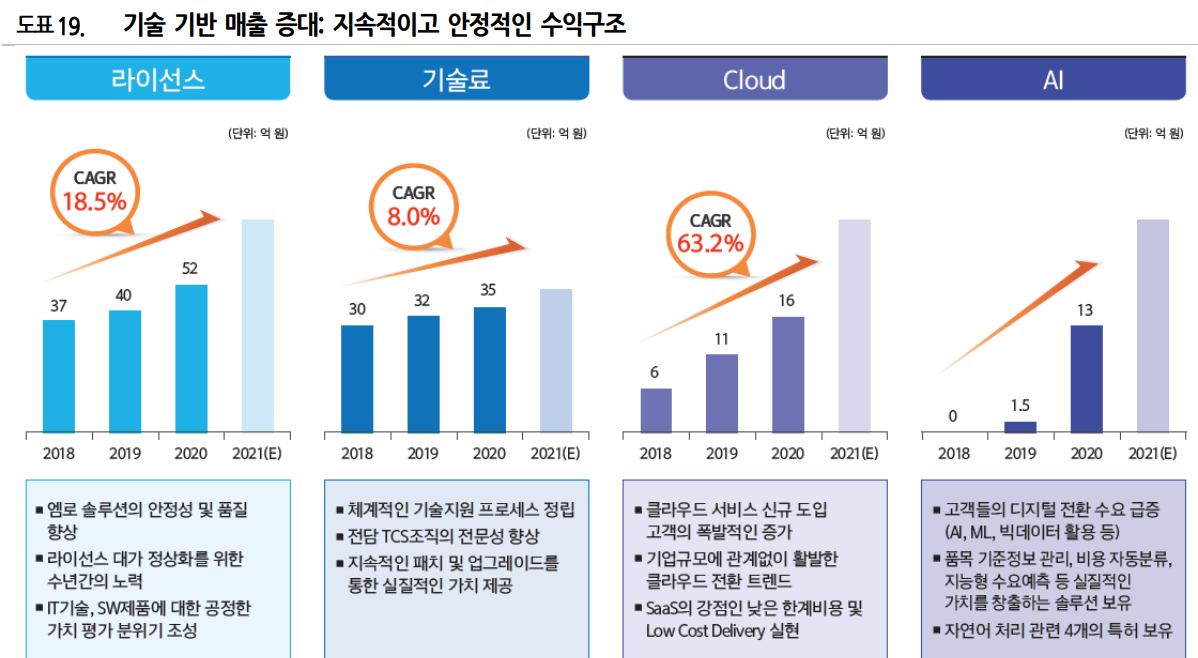

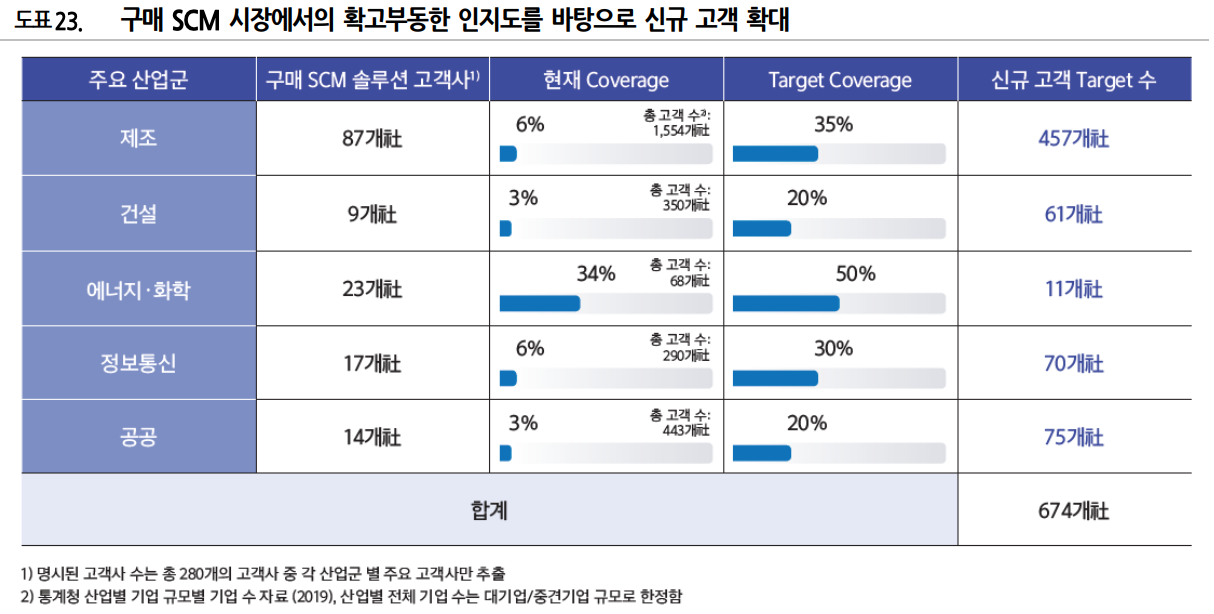

특히 제조업은 현재 커버리지 6%를 35%까지 확대, 현재의 87 개 사에서 중장기적으로 457 개 신규고객을 타겟으로 하고 있음. 최근 3 개년간 자체 개발한 기 술 기반 라이선스 및 기술료 증가 등으로 안정적인 수익구조를 구축함

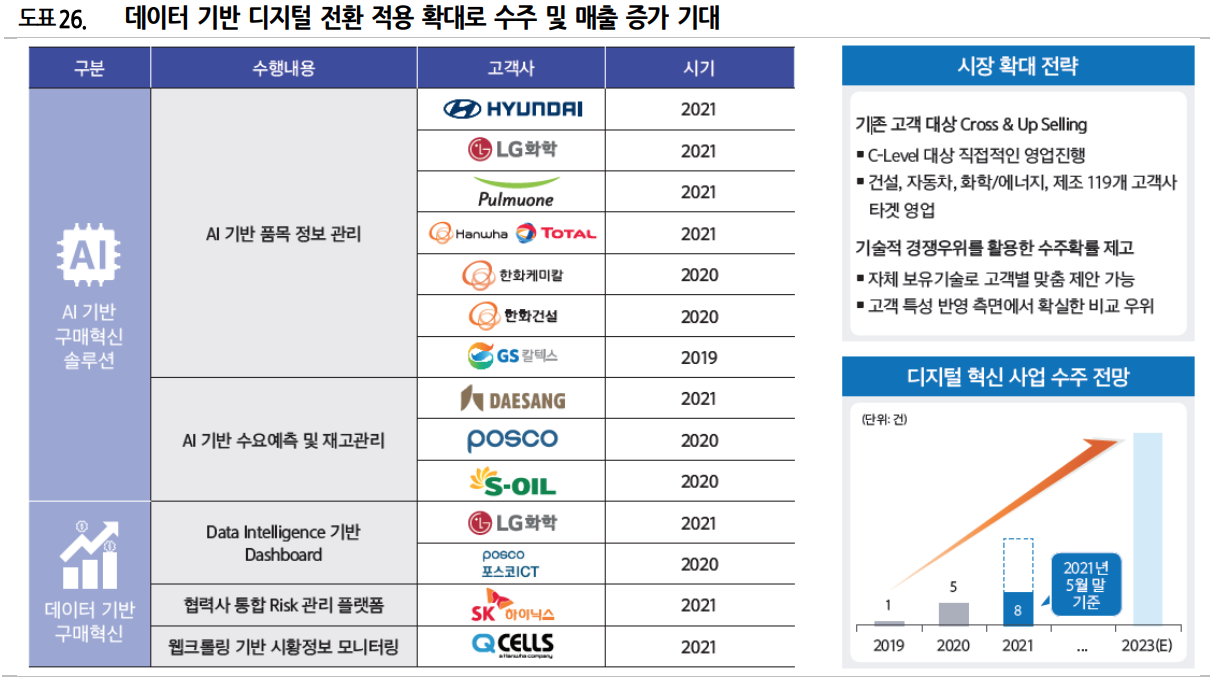

투자 포인트 2) 클라우드 서비스,AI 등의 신기술 적용 수주 및 매출 증가세도 긍정적

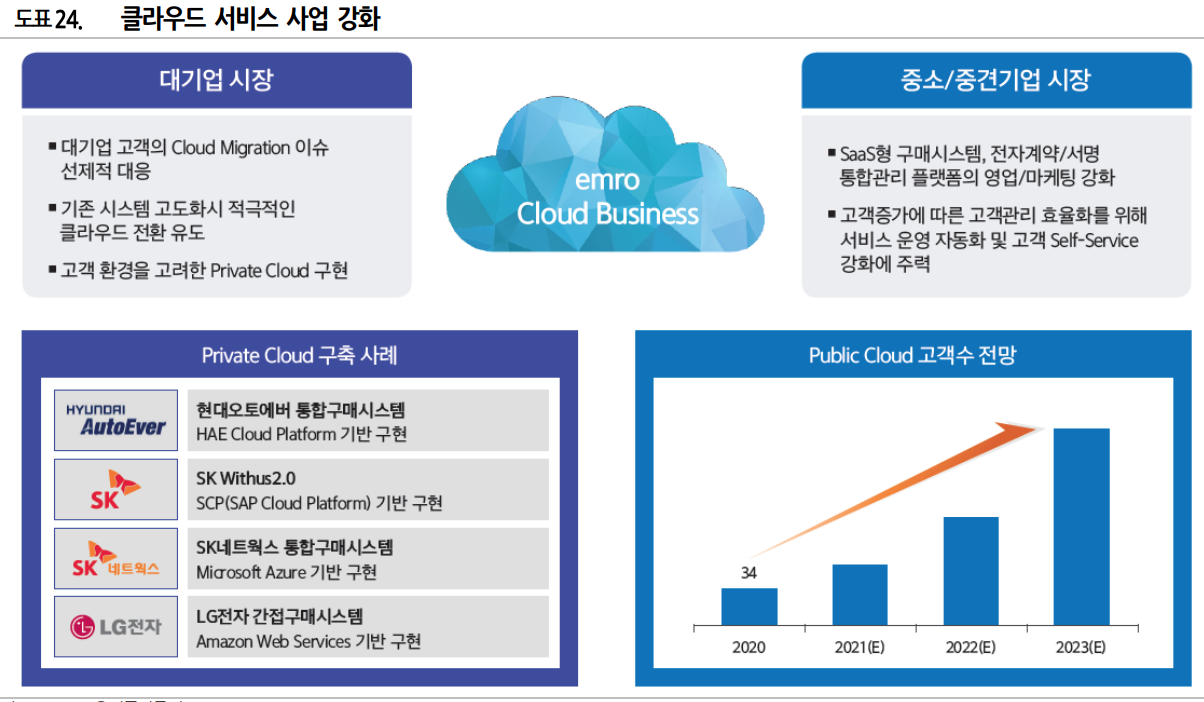

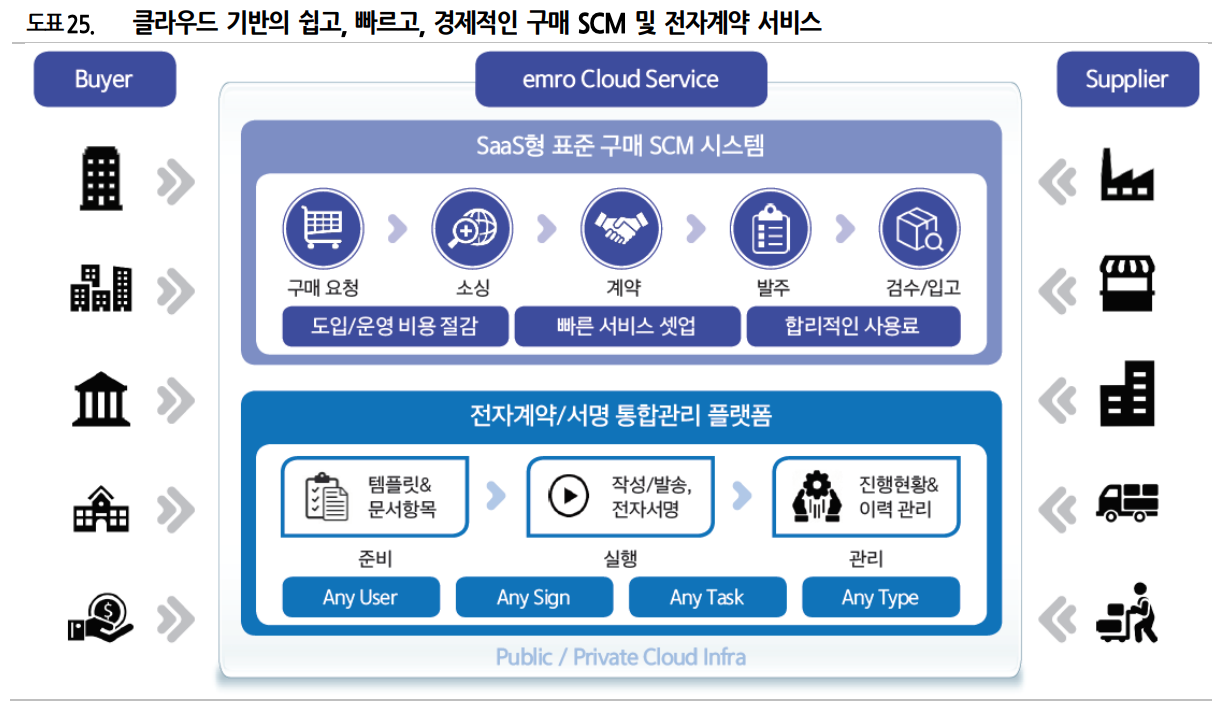

① 대기업 고객의 클라우드 마이그레이션 대응과, 중소/중견 기업의 SaaS 형 구매시스템, 전자계약/서명통합관리 플랫폼 등 마케팅 강화.

② AI 및 데이터 기반의 디지털 전환 수요 증가와 차세대 신기술 적용 가속화로 수주와 매출이 지속 증가하고 있음. 클라우드 서비스는 2018 년부터 지난해까지 연 평균 63.2% 증가하였고, AI 관련 매출도 본격화되고 있어 기존 사업과 함께 안정적인 실적 성장에 기여할 것으로 전망함.

5. 엠로 장외가 (엠로 코넥스 가격)

엠로 장외가는 26,800원 이다. (코넥스 가격 2021년 08월 3일 14시 38분기준)

6. 엠로 공모주 청약 및 투자여부 판단

엠로 가치는 2021 년 PER 16.1~18.1 배로 동종업체 대비 큰 폭 할인된 수준이다.

엠로의 공모 희망가(밴드: 20,100 ~ 22,600 원)는 2021 년 예상실적 기준 16.1~18.1PER 배로, 국내 유사업체(핸디소프트, 웹케시, 영림원소프트랩, 더존비즈온)의 2020년 실적 적용한 평균 PER 29.4배 대비 38.3~45.1% 할인된 상태이다.

①아직 낮은 구매 SCM 솔루션 침투율, ②클라우드 서비스, AI 기반 디지털 혁신 사업, 기술료 매출액 비중 상승에 따른 수익성 제고와 안정성 확보 기대 등을 고려 시 유사 회사 수준의 주가 Multiple 부여는 가능할 것으로 기대된다.

다만, 코넥스 이전 상장이라는 리스크와 상장 초기 많은 유통 가능 물량 56.6% (약 306만주)는 단기 상승 부담으로 작용될것으로 생각돼 청약 경쟁률 추이를 보고 투자여부를 정할것 같다.

NOTICE)

위 자료는 투자 판단을 돕기 위한 단순 참고 자료이며 투자의 최종 판단 및 손실 책임은 본인에게 있음을 알려드립니다.

출처 : 유진투자증권, 한화투자증권, 키움증권